Hoe staat de crisis van 2008 in verhouding met die van 1929?

Economische recessies en oplevingen wisselen elkaar al sinds mensenheugenis af. Na de grote depressie van 1929 hebben er zich dan ook verscheidene crisissen voorgedaan gevolgd door oplevingen van de economie. Hebben we nu niets geleerd van het verleden, of zijn sommige economische gebeurtenissen gewoonweg onvermijdelijk? Wees klaar voor een kritische analyse van de huidige kredietcrisis en het beleid van regeringen in context met de crisis van 1929!

Wat zijn de oorzaken van de huidige kredietcrisis?

De economische crisis ontstond in 2007 en verspreide zich vanuit de Verenigde Staten als een virus over de rest van de wereld. Al in de periode van 2001 tot 2003 hing de economische crisis in de lucht doordat het consumentenvertrouwen laag lag: er was sprake van een laagconjunctuur.

De economische crisis ontstond in 2007 en verspreide zich vanuit de Verenigde Staten als een virus over de rest van de wereld. Al in de periode van 2001 tot 2003 hing de economische crisis in de lucht doordat het consumentenvertrouwen laag lag: er was sprake van een laagconjunctuur.

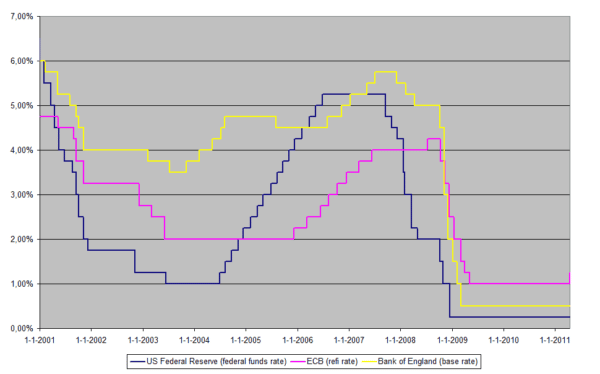

Om de markt te stimuleren besloot de FED of ook wel Federal Reserve om de rente te verlagen van zes procent naar één procent. Door deze drastische verlaging nam het rendement op spaargeld af waardoor het interessanter werd om te investeren en te consumeren: het zogenaamde spaarlek werd verkleind.

Door de daling van de rente werd het ook erg goedkoop om geld te lenen. Wanneer het rentepercentage op spaargeld immers laag ligt, is het aantrekkelijker om inkomen te verkrijgen uit andere bronnen zoals aandelen of kredieten.

Door dit nieuwe rentebeleid werd er meer uitgegeven, en de banken zagen hier brood in. Ze gaven hypotheken uit op huizen voor nog geen twee procent aan rente op jaarbasis waardoor de banken grote risico’s liepen. De Amerikanen die deze kredieten afsloten hadden helemaal niet zoveel te besteden, en de banken haalde dan ook de meeste winst binnen door stijgingen van de huizenprijzen. Met zulke lage hypotheken nam de vraag naar woningen immers explosief toe, en dat terwijl het grootste deel van de financiering gebaseerd was op gebakken lucht.

Ontwikkeling rentepercentage US Federal Reserve in blauw

Er heerste te veel optimisme: banken belegden met een hefboom van wel tien tot twintig keer wat betekent dat ze met meer vermogen belegden dan er aanwezig was. Het grootste deel van hun vermogen bestond uit kredieten zonder onderbouwing en met zeer hoge risico’s: de rentepercentages waren immers erg laag. In een situatie van zo’n hoog niveau van optimisme moest er haast wel een marktcorrectie plaatsvinden…

Die correctie kwam er in 2007, door het hoge optimisme en de hoge uitgaven daalde de waarde van de Amerikaanse dollar. De FED besloot daarom om de rente in meerdere stappen te verhogen naar 5,25 procent (* zie grafiek ontwikkeling rentepercentages US Federal Reserve). Deze stijging zou rampzalige gevolgen hebben voor de Amerikaanse economie. Door het stijgende rentepercentages namen tevens de rentepercentages van variabele kredieten toe waardoor veel mensen hun hypotheek niet langer konden betalen.

Hierdoor werden er in een korte periode veel huizen te koop aangeboden, door dit grote aanbod en de lage vraag (hypotheken waren immers weer duur) daalden de prijzen van de huizen extreem snel. Aangezien het vermogen van veel banken bestond uit deze rommelkredieten die opgebouwd waren uit niets anders dan lucht daalde het vermogen van deze financiële instellingen erg snel.

Door het dalende consumentenvertrouwen daalden de koersen van verschillende effecten snel, en hierdoor daalde het vermogen van de banken nog verder. Banken kwamen in de problemen: het vermogen dat ze hadden verkregen door middel van kredieten bleek niets waard en ondertussen daalden de koersen op openstaande posities. De banken hadden geen poot over om op te staan… de kredietcrisis was geboren!

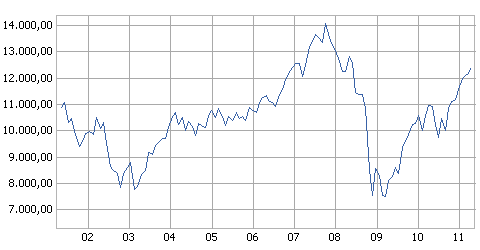

De Dow Jones Index is een indexfonds waarbij de koers van belangrijke aandelen cumulatief wordt bijgehouden. Toen de kredietcrisis in 2007 definitief begon is er een grote daling te zien in waarde van de index, momenteel is de markt weer herstellende.

Had de huidige crisis voorkomen kunnen worden met kennis van vroeger?

Alhoewel er bijna een eeuw zit tussen de beurskrach van 1929 en de economische kredietcrisis van 2007 kunnen we toch de nodige overeenkomsten vinden. En het zijn juist deze overeenkomsten waarmee de huidige crisis voorkomen had kunnen worden.

De uitspraak ‘I once said greed is good, now it seems to be Legal’ lijkt zeker van toepassing op deze kredietcrisis. Wanneer particulieren met een hefboom beleggen is het gevaarlijk, maar ze verliezen niet meer dan hun inleg. Wanneer banken dit echter doen brengen ze het geld van duizenden cliënten in gevaar, en het geld van klanten is zeker geen grap….

Zoals rechts te zien beleggen banken gemiddeld gezien nog steeds met hoge hefbomen. Dit zijn echter de gemiddelden, dit betekent dus dat er banken zijn die nog boven deze cijfers liggen en hun kapitaal nog veelvoudiger inzetten.

Wanneer we deze situatie met die van 1929 vergelijken zien we opnieuw een overmatig optimisme waarbij grote instanties kredieten uitgeven die eigenlijk nergens op gebaseerd zijn. Wanneer mensen immers met slechts één procent rente een hypotheek kunnen afsluiten zal de vraag extreem stijgen, maar deze kredieten dekken de risico’s niet. Dit is te vergelijken met het uitgeven van leningen aan mensen zonder vermogen om vervolgens te gaan beleggen: in beide gevallen gaat het immers om variabele waarden die door allerlei indicatoren beïnvloed kunnen worden.

Vervolgens zijn de banken nog eens zo onverstandig geweest om het geld dat ze uit deze zeer risicovolle hypotheken hebben verkregen met een hefboom te beleggen. Alsof het eerste risico nog niet genoeg was..

Wanneer banken wat meer naar het verleden hadden gekeken had een crisis van deze omgang eenvoudig voorkomen kunnen worden. Ook daar werden kredieten uitgegeven tegen belachelijk gunstige voorwaarden voor de afnemer waarna het geld belegd werd door de leners en het daardoor om zeer risicovolle beleggingen ging.

Nu zijn het echter niet de kredietafnemers die belachelijke investeringen doen, maar de banken zelf die beleggen met geld dat ze eigenlijk niet hebben. Wanneer deze banken de situatie in het verleden beter geanalyseerd hadden, konden ze weten dat het uitgeven van kredieten zonder (enige) financiële zekerheid zeer hoge risico’s met zich mee brengt en dat dit geen goede manier is voor het beheren van vermogen.

Crisissen beknopte vergelijking

Wanneer we naar de basis van beide crisissen kijken blijken ze veel overeenkomsten te hebben.

Naam |

Beurskrach |

Kredietcrisis |

Tijdstip |

1929 | 2007 |

Beknopte beschrijving |

Crisis ontstaan doordat banken leningen uitgeven aan consumenten die dit geld vervolgens beleggen. | Crisis ontstaan door een lage rentestand en het uitgeven van hypotheken tegen erg lage rentepercentages. |

Gevolgen |

Economische markt stort in, koersen van effecten dalen drastisch. Economie Europa tevens ontregeld doordat banken leningen Europa terug willen | Huizenmarkt stort in wanneer de FED rente weer opvoert, beurs zakt in en veel banken verliezen hun vermogen door te beleggen met hoge hefbomen |

Hoe kunnen we toekomstige crisissen verder voorkomen?

Het is van belang dat we eindelijk van het verleden leren, en onze kennis van het verleden gebruiken om een stabiel bankensysteem neer te zetten waarin wanbeleid hard moet worden afgestraft. Het beleggen met een hefboom door banken moet worden beperkt en onder toezicht gebeuren, zodat het vermogen van banken bij een neerwaartse spiraal niet direct opraakt.

Het is wel is waar niet per definitie slecht om zoveel mogelijk te willen verdienen, maar als bank moet je rekening houden met de toekomst en het geld van klanten veiligstellen. Dit kan alleen wanneer consumenten en bedrijven tegen zichzelf beschermd worden door alleen kredieten uit te geven wanneer het risico aanvaardbaar is.

Er moeten dan ook strengere wetten komen die het mogelijk maken om banken (gedeeltelijk) te sturen, zodat we deze vormen van wanbeleid zoveel mogelijk kunnen tegen gaan. Door te leren van het verleden kunnen we toekomstige crisissen voorkomen en een stabieler economisch klimaat creëren.

Hoe kunnen we het beste omgaan met economische crisissen?

Wanneer er een economische crisis ontstaat is het noodzakelijk dat de overheid ingrijpt om het economische klimaat er weer bovenop te krijgen. Dat dit nodig is kunnen we wel afleiden aan de situatie na de beurskrach van 1929 en hoe het monetaire beleid van de overheid daarbij een belangrijke rol speelde.

Na de beurskrach was het aan de huidige Amerikaanse president Hoover om te besluiten hoe de economie er het beste weer bovenop geholpen kon worden. Hoover was echter zeer liberalistisch en had de overtuiging dat het ondernemingsklimaat vanzelf wel weer zou bijtrekken.

Dit bleek echter niet het geval: in de periode van 1929 tot 1932 steeg het werkeloosheidscijfer van een half miljoen mensen naar ruim drie miljoen mensen. De gevolgen van de crisis kwamen steeds meer naar voren, en ondertussen deed de overheid niets. Het grootste deel van de bevolking was dan ook niet te spreken over deze aanpak, en bij de verkiezingen van 1932 was het dan ook president Franklin Roosevelt die het presidentschap verwierf.

Pas nadat Roosevelt kwam met verschillende werkgelegenheidsprojecten en de devaluatie van de dollar begon de economie weer te klimmen naar zijn oude niveau. Uit deze gebeurtenis is dan ook wel af te leiden dat het van belang is dat er bij een economische crisis vraag verhogende maatregelen worden genomen.

Wanneer de overheid immers zorgt voor een toegenomen effectieve vraag ontstaat er weer inkomen waardoor de vraag weer toeneemt. Wanneer in een periode van crisis de dalende spiraal niet door het bedrijfsleven opgelost kan worden is het noodzakelijk dat de overheid snel en doeltreffend ingrijpt om verdere schade te voorkomen.

Auteur

Over Alex Mostert

Al toen ik 16 was kocht ik stiekem mijn eerste aandeel. Ondertussen beheer ik beleggen.info al meer dan 10 jaar en help ik mensen graag bij het bereiken van 'financiële vrijheid'. Na een studie bedrijfskunde en psychologie heb ik mij volledig toegelegd op ondernemen: de helft van de tijd in Nederland & de helft van de tijd in het buitenland. Lees hier meer over mij & maak kennis! Laat ook vooral een reactie achter onder het artikel!