Beleggen in obligaties (2024): wat zijn obligaties?

Beleggen in obligaties kan interessant zijn voor de belegger die op zoek is naar een relatief veilige investering. Maar hoe kan je eigenlijk geld verdienen met obligaties? En waar moet je op letten wanneer je in obligaties gaat beleggen? In dit artikel lees je alles wat je moet weten over beleggen in obligaties!

Wat zijn obligaties?

Obligaties zijn schuldbewijzen uitgegeven door een bedrijf (bedrijfsobligatie) of overheid (staatsobligatie). Nadat de looptijd van de obligatie verloopt, ontvang je het bedrag van de obligatie weer terug: dit noemen we ook wel de aflossingswaarde. Over de periode dat je de obligatie bezit ontvang je ook een rentevergoeding, dit heet bij obligaties de couponrente.

Je kunt obligaties net zoals aandelen vrij verhandelen op de beurs. De koersen van obligaties kunnen dan ook schommelen afhankelijk van de vraag naar de specifieke obligatie.

Bij een obligatie zijn de verschillende kenmerken van belang:

- Couponrente: het bedrag aan rente dat je ontvangt wanneer je de obligatie koopt.

- Vervaldag: de laatste dag van de looptijd van de obligatie.

- Coupures: de waarde waarin je de obligatie kunt aanschaffen.

- Munt van uitgifte: de wisselkoers kan bepalend zijn voor je rendement.

- Uitgifteprijs: de prijs waartegen de obligatie wordt uitgegeven.

Hoe kan je beleggen in obligaties?

Overweeg je een belegging in obligaties, maar weet je niet hoe je dit moet doen? Dan ben je op deze pagina aan het juiste adres. We bespreken kort de verschillende manieren waarop je in obligaties kunt beleggen.

Hoe kan je obligaties kopen?

De meest directe manier om in obligaties te beleggen, is door ze simpelweg te kopen. Het kopen van obligaties gebeurt normaal gesproken bij een online broker. Een broker is een partij die financiële effecten voor je kan kopen en verkopen. Je kunt direct beginnen met beleggen in obligaties bij één van deze brokers:

| Broker | Kosten | Aanmelden |

|---|---|---|

| - Beleg in meer dan 40.000 aandelen & 3600 ETF's wereldwijd - Beleg in 15 stock exchanges via één platform - Klantenservice in het Nederlands - Tot 20 bonus aandelen bij aanmelding! - Obligatie-ETF’s met 4,7%–6,3% rendement | |

| - Beleg goedkoop in populaire aandelen & ETF's - 4,3% rente over je saldo! - Probeer gratis met een demo. - Je kapitaal loopt risico | ||

| Voor €2,99 per maand commissievrij beleggen | |

| Vergelijken? | Vergelijk direct de beste brokers & open een gratis demo! |

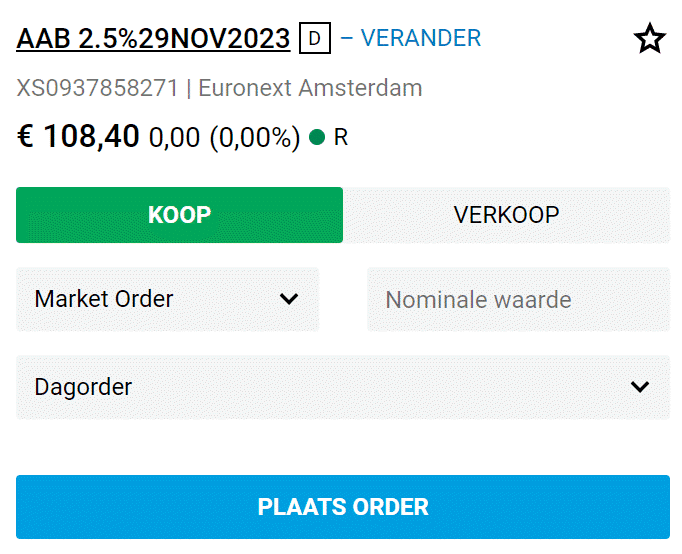

Het kopen van een obligatie via DEGIRO is eenvoudig. Via het zoekvlak selecteer je eerst de obligatie die je wilt kopen. Vervolgens kan je een market order plaatsen. Met een market order koop je de obligatie direct tegen de best beschikbare prijs. Wil je de obligatie alleen tegen een bepaalde prijs kopen? Dan moet je gebruik maken van een limiet order.

Een obligatie order plaatsen bij DEGIRO

Inschrijven op obligaties

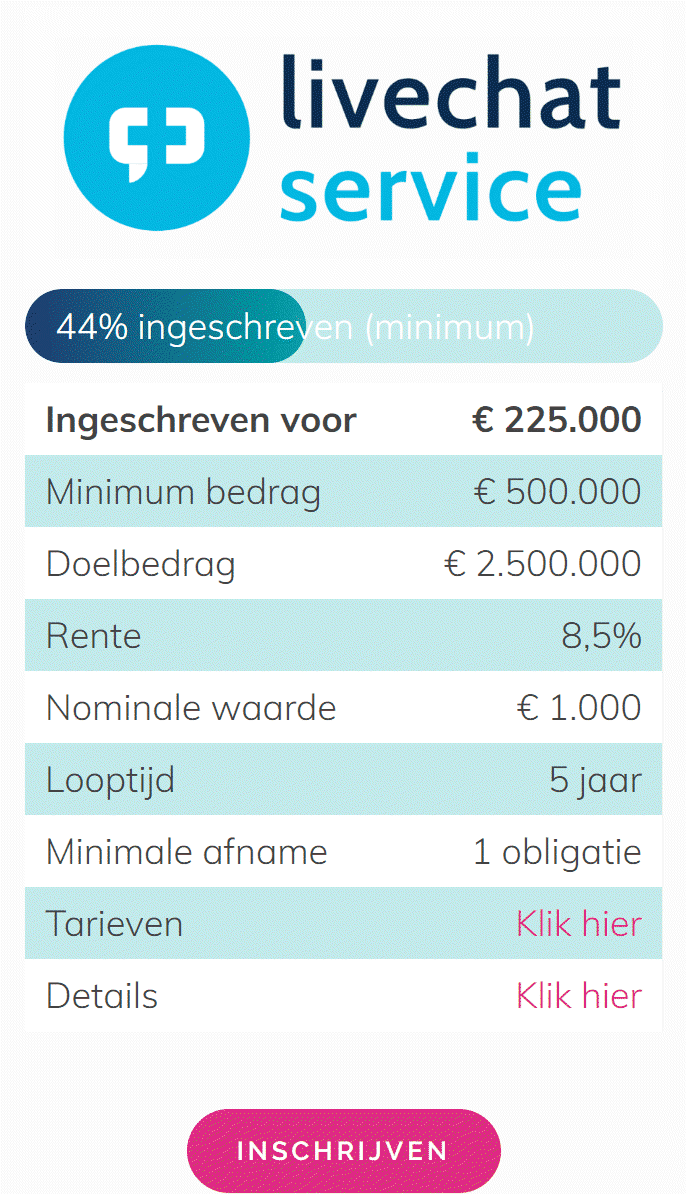

Niet alle obligaties zijn verhandelbaar bij een broker. Veel obligaties worden direct uitgegeven door een instantie om geld op te halen. Een vastgoedontwikkelaar kan bijvoorbeeld obligaties uitgeven om voldoende geld op te halen voor een nieuwbouwproject.

Je kan je vervolgens inschrijven op een emissie. Wanneer je dit doet ontvang je de hoeveelheid obligaties die je wilt kopen tegen de uitgifteprijs. Doe extra goed onderzoek wanneer je je inschrijft op een emissie van een onbekende partij. Wanneer de instantie achter de obligatie failliet gaat, verlies je al je geld.

Voorbeeld van een obligatie emissie op Npex.nl

Beleggen in ETF’s

Ook met obligaties kan het verstandig zijn om zoveel mogelijk te spreiden. Dit kan je doen door ETF’s of exchange traded funds te kopen. Dit zijn fondsen die het geld van investeerders in een mandje obligaties investeert. Hierdoor kan je met een kleine som geld direct een selectie aan obligaties kopen.

Wanneer je een ETF koopt, is het belangrijk om goed te onderzoeken of er voldoende spreiding wordt toegepast. Niet alle ETF’s kopen diverse obligaties op. Ga daarom goed na waar je in belegt.

In welke Europese obligatie fondsen kan je beleggen?

- iShares Core € Govt Bond UCITS ETF: dit fonds volgt het rendement van staatsobligaties van landen binnen de Eurozone.

- De Think iBoxx Government Bond UCITS ETF (TGBT): ook dit fonds volgt staatsobligaties, 25 in totaal. Het doel is het volgen van de Market iBoxx EUR Liquid Sovereign Diversified 1-10 Index.

- De Think iBoxx AAA-AA Government Bond UCITS ETF (TAT): dit fonds volgt staatsobligaties met een minimale rating van AA en probeert de Markit iBoxx EUR Liquid Sovereign Capped AAA-AA 1-5 Index te volgen.

- De Think iBoxx AAA-AA Government Bond UCITS ETF (TAT): ook deze ETF volgt staatsobligaties, maar dit keer met minimaal een AA-rating. Het doel van het fonds is om de Markit iBoxx EUR Liquid Sovereign Capped AAA-AA 1-5 Index te volgen.

Fondsen die investeren in obligaties van bedrijven

- iShares € Aggregate Bond UCITS ETF (IEAG): dit fonds volgt staatsobligaties & bedrijfsobligaties die zijn uitgegeven in euro’s en die relatief veilig zijn.

- De iShares Core € Corp Bond USCITS ETF (IEAA): dit fonds volgt bedrijfsobligaties met een goede rating uitgegeven in euro’s.

Amerikaanse obligaties

De iShares $ Treasury Bond 1-3yr UCITS ETF (LBTE): dit fonds is genoteerd in dollars en bevat staatsobligaties van de Amerikaanse overheid met een looptijd van één tot drie jaar.

Hoe kan je rendement behalen met obligaties?

Wanneer je belegt in obligaties, wil je vanzelfsprekend een positief rendement behalen. Er zijn twee manieren waarop je geld kunt verdienen met obligaties.

Manier 1: koerswinst

De prijzen van obligaties schommelen constant. De meeste obligaties zijn vrij verhandelbaar en door het spel van vraag en aanbod komt er vervolgens een prijs tot stand. Wanneer je de obligatie op het juiste moment koopt, kan je een positief rendement behalen door deze voor een hogere prijs te verkopen.

Manier 2: rentebetalingen

Op de meeste obligaties ontvang je rentebetalingen. Je ontvangt dan periodiek een vast bedrag aan rente. Wanneer je geld investeert in obligaties kan je dus een vast en vrij zeker inkomen opbouwen uit je beleggingen. Een andere manier waarop je dit kunt doen, is door te beleggen in aandelen die een hoog dividend uitkeren.

Hoe werken obligaties?

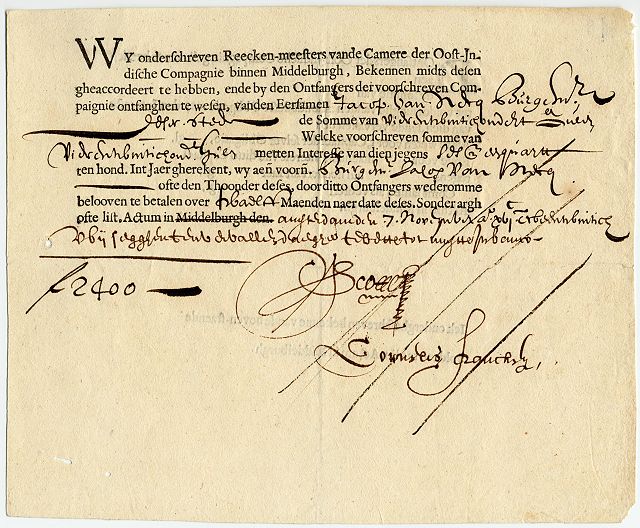

Obligaties zijn een slimme manier voor bedrijven en overheden om geld op te halen. Al in 1624 gaf het Nederlandse waterschap de eerste obligatie uit met een waarde van 1200 gulden. Zelfs nu ontvangen houders van deze eeuwigdurende obligatie nog regelmatig een bedrag aan rente. Het basisprincipe van de obligatie is over de jaren weinig veranderd.

Wanneer een bedrijf geld wilt ophalen dan schrijven ze een obligatie uit. Obligaties kunnen worden uitgegeven over verschillende looptijden. De looptijd geeft aan na hoeveel jaren het bedrag van de lening weer wordt terugbetaald. Wanneer de looptijd 10 jaar bedraagt, dan krijg je het volledige uitgeleende bedrag terug aan het einde van die 10 jaar.

De rente kan sterk verschillen. Niet elke obligatie betaalt hetzelfde percentage aan rente uit. Ook de momenten waarop de rente worden betaald verschillen. Ten slotte bepaalt de uitgevende partij voor welk bedrag de obligatie op de markt wordt gebracht. Dit gebeurt lang niet altijd tegen de nominale waarde van de obligatie. De nominale waarde is het bedrag dat aan het einde van de looptijd wordt afgelost. De mogelijkheden zijn:

- A pari: op 100% van de nominale waarde

- Onder pari: uitgifte voor minder dan 100% van de nominale waarde

- Boven pari: uitgifte voor meer dan 100% van de nominale waarde

Wat bepaalt de koers/prijs van een obligatie?

De nominale waarde is de waarde waarvoor de obligatie oorspronkelijk is uitgegeven. De prijs van de obligate kan vervolgens boven of onder de nominale waarde komen te liggen. De waarde van een obligatie wordt onder andere bepaald door de marktrente, kredietwaardigheid en de resterende looptijd.

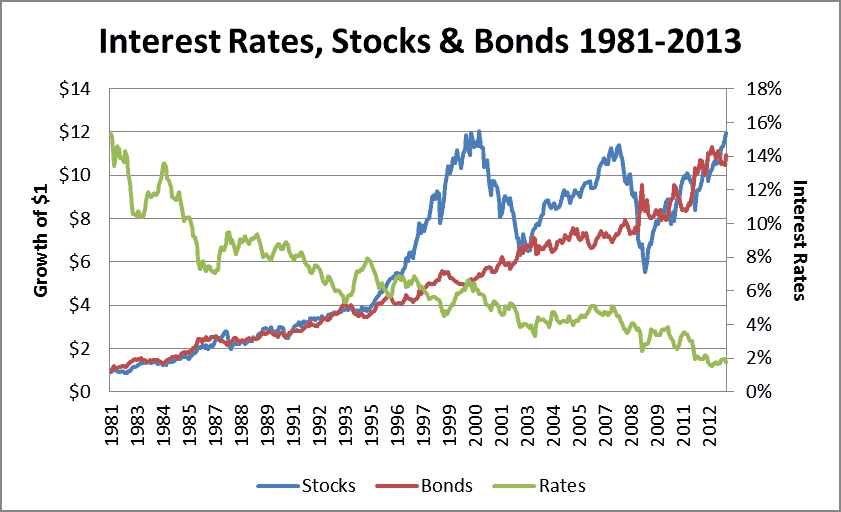

Het effect van marktrente op de koers

De marktrente heeft de grootste invloed op de koers van een obligatie. De rente op een obligatielening staat vast. Wanneer je een tijd geleden een dertigjarig obligatie kocht met een rente van acht procent dan zul je deze acht procent steeds ontvangen. De Europese Bank past de rentestand echter regelmatig aan om de economie te stimuleren. Een lagere rente gaat spaargedrag tegen en zal de bestedingen stimuleren.

Wanneer de rente daalt en je bezit een obligatie met een hogere rente dan die van de markt dan zal de waarde van de obligatie stijgen. Het rendement op je obligatie in verhouding tot het rendement op een spaarrekening neemt dan toe.

Wanneer je een obligatie bezit met een rendement van 8 procent en de marktrente is 3 procent dan betekend dit dat je per 1000 euro 50 euro extra op jaarbasis binnenhaalt. Je kunt dan besluiten om de obligatie met koerswinst te verkopen of om de obligatie te houden.

Een stijgende rente zal juist negatief uitpakken voor de waarde van een obligatie. Doordat de marktrente stijgt, zal de interesse in je obligatie afnemen waardoor de koers daalt. Het is daarom van belang om wanneer je in obligaties gaat beleggen de toekomstige rente in te schatten. Wanneer je de toekomstige rente goed inschat kan je een leuke winst behalen met je investering in obligaties!

De marktrente en obligatie prijzen bewegen in tegenovergestelde richting

De kredietwaardigheid

Ook de kredietwaardigheid van de instantie achter de obligatie speelt een rol. Je loopt wanneer je een obligatie koopt immers het risico op faillissement van de instantie achter de obligatie. Wanneer dit het geval is, verlies je de volledige investering. Wanneer het bedrijf of de overheid achter de obligatie als minder risicovol wordt gezien, stijgt de koers van de obligatie dan ook.

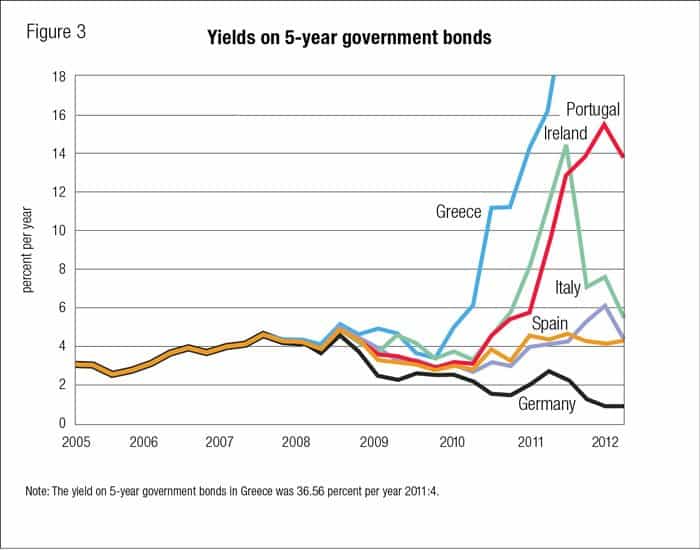

Dit was goed terug te zien in de schuldencrisis bij bijvoorbeeld Griekenland. De financiële markten vroegen zich af of Griekenland zijn schulden nog kon afbetalen. Onder invloed van deze zorgen over de kredietwaardigheid, daalde de waarde van de obligaties van Griekenland sterk.

Wanneer je gaat beleggen in obligaties, kan je dus proberen om de kredietwaardigheid van landen en bedrijven in te schatten. Bij paniek daalt de koers van een obligatie soms vrij extreem. Dit kan juist een mooi koopmoment zijn!

Pas extra op met beleggingen in obligaties van partijen die niet kredietwaardig zijn. Wanneer de instantie achter de obligatie failliet gaat dan kan je de volledige inleg verliezen. Vanzelfsprekend ontvang je wel een hogere rente op leningen met een hoger risico.

Resterende looptijd

Ook de resterende looptijd heeft invloed op de koers van een obligatie. Een obligatie met een hoger rentepercentage en een langere looptijd kan bijvoorbeeld een hogere koers hebben dan een obligatie met een hoger rentepercentage en een kortere looptijd. Dit omdat je als obligatiehouder waarschijnlijk langer profiteert van de hogere rent uitbetalingen.

Wat zijn de voordelen van beleggen in obligaties?

Beleggen in obligaties kunnen voordelig zijn om verschillende redenen. Laten we kijken wat de grootste voordelen van obligaties zijn:

Het is relatief veilig

Obligaties zijn een relatief veilige belegging. De koers van een obligatie beweegt vaak minder heftig dan de koers van een aandeel. Bovendien ontvang je ook bij een lagere koers nog steeds hetzelfde bedrag aan rente.

Je ontvangt een inkomen

Op obligaties ontvang je een periodieke betaling in rente. Hierdoor kan je een extra inkomen opbouwen waar je weer leuke dingen mee kunt doen.

Diversificatie

Door te beleggen in obligaties, kan je de risico’s van je volledige beleggingsportfolio uitspreiden. Aandelen doen het op de lange termijn beter. Dit hoeft op de korte termijn echter zeker niet het geval te zijn. Door ook te beleggen in obligaties verlaag je de volatiliteit van je totale portfolio.

Wat zijn de risico’s van obligaties?

Beleggen in obligaties brengt de nodige risico’s met zich mee. De belangrijkste risico’s van beleggen in een obligatie zijn het renterisico, het debiteurenrisico en het marktrisico. Laten we in het kort bekijken wat deze vormen van risico’s zijn.

Renterisico

Het renterisico is het risico dat de marktrente stijgt. De rente op een obligatie blijft gedurende de looptijd gelijk. Wanneer de marktrente stijgt, wordt de obligatie minder aantrekkelijk. Hierdoor zal de prijs van de obligatie dalen. Het rendement op je belegging neemt dan af.

Debiteurenrisico

Het debiteurenrisico of tegenpartijrisico heeft te maken van de kredietwaardigheid van de verstrekker van de obligatie. Wanneer de tegenpartij onverhoopt failliet gaat, dan kan je het volledige bedrag van je inleg verliezen. Zeker bij de veiligere obligaties komt dit gelukkig zelden voor.

Marktrisico

Afhankelijk van de marktsituatie kan de vraag naar obligaties afnemen. Dit gebeurt bijvoorbeeld wanneer andere beleggingsproducten gemiddeld genomen een veel hoger rendement opleveren. Wanneer er minder vraag is naar obligaties, zal de koers dalen.

Inflatierisico

Een ander risico is een meer technisch risico, namelijk het inflatierisico. Je ontvangt een vaste betaling in couponrente en aflossing, maar de reële waarde van dit geldbedrag kan afnemen. Dit gebeurt wanneer het algemene prijspeil stijgt. Je kunt dan minder producten of diensten kopen met hetzelfde bedrag.

Hoe hoog is de rente op een obligatie?

Bedrijven en overheden kunnen zelf bepalen hoeveel rente ze op een obligatie geven. Wanneer ze echter een onaantrekkelijke rente verstrekken, zal niemand de obligatie willen kopen. De rente zal daarom altijd afhankelijk zijn van de situatie op de markt. Hieronder bespreken we drie factoren die de rente op obligaties beïnvloeden.

De marktrente

De Centrale Banken bepalen wat de marktrente is waartegen banken geld kunnen lenen. Deze rente bepaalt vervolgens indirect weer hoeveel rente mensen op hun spaarrekening ontvangen. Wanneer de marktrente hoog ligt, zal de rente op een obligatie nog hoger moeten liggen. Obligaties zijn namelijk beleggingsproducten met enig risico. Wanneer de rente juist laag ligt, dan zal de rente op obligaties ook lager liggen.

De looptijd van de lening

Wanneer je naar de bank gaat en geld wilt lenen, dan neemt het rentepercentage toe wanneer je dit voor een langere periode wilt doen. De kans is immers groter dat de rente in de tussentijd stijgt en dan heeft de geldverstrekker een nadeel. Hetzelfde uitgangspunt gaat op voor obligaties. Wanneer de looptijd langer is, ontvang je een hoger bedrag aan rente. Alleen in de uitzonderlijke situatie van een omgekeerde rentecurve is dit niet het geval.

Kredietwaardigheid

Een laatste belangrijke factor in het vaststellen van de rente op een obligatie, is de kredietwaardigheid. Er bestaat altijd een kleine kans dat de tegenpartij het bedrag van de lening niet meer kan terugbetalen. Bij sommige obligaties is dit risico minuscuul: denk bijvoorbeeld aan obligaties die zijn uitgegeven door de overheid. Bedrijfsobligaties zijn daarentegen risicovoller. Obligaties met een lagere kredietwaardigheid kennen een hogere rente. Op die manier word je gecompenseerd voor het hogere risico.

Hoe komt de prijs van een obligatie tot stand?

Op de beurs worden obligaties verhandeld tegen de marktprijs. Deze prijs is anders dan de prijs waartegen de obligaties oorspronkelijk zijn uitgegeven. De aantrekkelijkheid van een obligatie hangt namelijk sterk af van de marktrente.

Wanneer de marktrente stijgt, dalen de prijzen van de uitstaande obligaties. De nieuwe obligaties die worden uitgegeven zijn dan aantrekkelijker, aangezien de rente hoger ligt.

Wanneer de marktrente juist daalt, stijgen de prijzen van de uitstaande obligaties. De huidige obligaties betalen dan meer rente uit dan de obligaties die nu worden uitgegeven. Je ontvangt dan een hogere jaarlijkse rentebetaling dan de marktrente.

De looptijd heeft ook nog een rol in hoe sterk de prijzen van obligaties wisselen. Wanneer de looptijd langer is, zal de obligatie sterker bewegen bij de wijziging van de marktrente. De invloed van de rentewijziging is dan immers sterker. In dit geval wordt er langer periodiek een hoger of lager bedrag aan rente uitbetaald.

Welke types obligaties zijn er?

Er zijn verschillende type obligaties. Niet elk type obligatie is even risicovol. We kunnen obligaties opdelen in:

- Staatsobligaties: deze obligaties worden uitgegeven door een land.

- Bedrijfsobligaties: deze obligaties worden uitgegeven door een bedrijf.

- High yield obligaties: obligaties van niet kredietwaardige bedrijven tegen hoge rente.

- Emerging market debt: obligaties van bedrijven & overheden uit opkomende landen.

Staatsobligaties brengen weinig tot geen risico met zich mee, terwijl emerging market debt juist hoge risico’s met zich meebrengt. De verschillen in de rente die je ontvangt zijn dan ook groot. Op de meest veilige obligaties moet je soms rente toeleggen, terwijl je op de meest gevaarlijke obligaties soms wel 9 of 10 procent rente per jaar ontvangt.

Je kan de kredietwaardigheid van een obligatie aflezen door te kijken naar de rating. De rating geeft aan hoe kredietwaardig een obligatie is. Bedrijven zoals Standard & Poor’s en Fitch geven met letters aan hoe kredietwaardig een obligatie is. Obligaties met een rating van AAA zijn het veiligst en obligaties met een D zijn erg risicovol. Het is verstandig om voordat je in een obligatie belegt de kredietwaardigheid goed na te kijken.

Voorbeeld van een oude obligatie

Welke soorten obligaties zijn er?

De meeste mensen beleggen in obligaties met een vast rendement. Bij dit type obligatie ontvang je periodiek een vaste rentebetalingen. Obligaties bestaan er echter in alle soorten en maten. Laten we kijken naar enkele andere type obligaties waar je in kunt beleggen.

Converteerbare obligaties

Dit type obligatie wordt uitgegeven door een bedrijf. Met een converteerbare obligatie ontvang je als belegger aan het einde van de looptijd niet je geld terug. In plaats daarvan ontvang je een vast aantal aandelen per obligatie. Het is vooral interessant om in converteerbare obligaties te beleggen wanneer je veel vertrouwen hebt in de aandelenkoers van het bedrijf.

Zero-coupon of nulcouponobligatie

Dit type obligatie betaalt geen rente uit. De prijs voor dit type obligatie ligt dan ook lager dan het bedrag dat je aan het einde van de looptijd ontvangt. Het rendement bestaat dan uit het verschil tussen de koopprijs en het bedrag dat je ontvangt op de expiratiedatum.

Achtergestelde obligatie

Achtergestelde obligaties zijn risicovoller dan de ‘normale obligaties’. Met een achtergestelde obligatie ontvang je bij het faillissement van een onderneming je geld pas nadat alle normale obligatiehouders hun geld hebben ontvangen. Voor dit hogere risico ontvang je doorgaans een hoger rentepercentage.

Geïndexeerde obligaties

Bij dit type obligatie beweegt het rentepercentage mee met de inflatie. Hierdoor ligt het risico voor de belegger wat lager. Als belegger word je echter betaalt om risico’s te nemen. Het rendement zal bij dit type obligatie dan ook lager liggen.

Variabele renteobligatie of floating rate note

Bij dit type obligatie staat de rente niet vast. De rente kan bijvoorbeeld meebewegen met de marktrente. Let goed op wanneer je dit type obligatie koopt en onderzoek of het waarschijnlijk is dat de rente in de goede richting zal bewegen. Wanneer dit niet het geval is, dan kan je beter een andere obligatie kopen.

Speculeren met obligaties

Obligaties hebben vaak een veilig imago. Dit hoeft zeker niet het geval te zijn. Voor de meer avontuurlijke belegger zijn er namelijk de high yield bonds of ook we junk bonds. Bij een rating lager dan BBB ligt het risico op faillissement een stuk hoger. Hier ontvang je als belegger wel een veel hoger rentepercentage over.

Voordat je in dit soort risicovolle obligaties belegt, is het belangrijk om het bedrijf goed te onderzoeken. Wanneer het slecht afloopt met het bedrijf, verlies je namelijk het volledige bedrag van je investering.

Een andere manier waarop je kunt speculeren in obligaties, is door ze actief te verhandelen. Het is zelfs mogelijk om dit met een hefboom te doen; zowel je potentiële winst als verlies nemen dan sterk toe.

Voorbeeld van ontwikkelingen op de obligatiemarkt

Met een voorbeeld laten we zien hoe beleggen op de obligatiemarkt kan werken. In het eerste voorbeeld willen we de obligaties van een fictief bedrijf opkopen. De rente bedraagt 5%. We kopen de obligatie en ontvangen netjes elke maand een rentebetaling van 5%. Vervolgens komt er negatief nieuws uit: het bedrijf blijkt bijna failliet te gaan. Mensen verkopen massaal hun obligaties, omdat ze bang zijn hun volledige inleg te verliezen.

Hoewel men massaal de obligaties verkoopt, ontvangen we nog steeds maandelijks de 5% rente. Het gaat uiteindelijk goed met het bedrijf en we ontvangen aan het einde van de looptijd het bedrag terug wat we oorspronkelijk hebben geïnvesteerd.

In het tweede voorbeeld kopen we obligaties tijdens de coronacrisis. We besluiten om te investeren in staatsobligaties, omdat er sprake is van veel onzekerheid. De Centrale Banken verlagen de rente, waardoor je zou verwachten dat de rente op de obligaties zou dalen. Dit pakt echter anders uit. Men is bang voor de uitkomst van de crisis waardoor de rente op de obligaties juist fors stijgt. We kopen een obligatie met een hoger rentepercentage en we hopen hier in de toekomst een mooi rendement op te behalen.

Zoals je ziet zijn er veel factoren die meespelen wanneer je gaat beleggen in obligaties. De prijs van een obligatie is zeker niet de enige factor die van belang is. Ook de rente die je op de obligatie ontvangt kan een belangrijke overweging zijn. Wanneer de rente hoog ligt, kan je obligaties gebruiken om een mooi vast inkomen op te bouwen.

Zorg voor voldoende spreiding

Een belangrijke tip wanneer je gaat beleggen in obligaties, is om voor voldoende spreiding te zorgen. Wanneer je obligaties koopt van bedrijven, is het bijvoorbeeld verstandig om dit te doen in verschillende sectoren. Een stijgende olieprijs kan bijvoorbeeld goed uitpakken voor een bedrijf als Shell en minder goed voor een bedrijf als KLM. De koersen van obligaties op Shell kunnen dan stijgen, terwijl die van een bedrijf als KLM dalen.

Het is daarnaast ook aan te raden om te spreiden tussen verschillende beleggingsproducten. Wanneer obligaties het goed doen, presteren aandelen vaak slechter. Dit geldt ook in de andere richting. Door zowel in aandelen als in obligaties te beleggen zorg je voor een stabieler en zekerder rendement. Wil je meer weten over beleggen in aandelen? Lees dan ons artikel over dit onderwerp:

Strategie: een obligatie ladder

Wanneer je besluit om in obligaties te beleggen, kan het interessant zijn om obligatie ladder op te bouwen. Je belegt je geld dan in obligaties met verschillende looptijden. Je kan een deel van je geld investeren in een obligatie die over 5 jaar verloopt en een ander deel in een obligatie die over 10 jaar verloopt.

Wanneer de marktrente stijgt, voorkom je op die manier dat al je geld voor een langere tijd vastzit in dezelfde obligatie. Na 5 jaar kan je een deel van je geld weer ergens anders investeren. Door niet al je geld voor een erg lange periode vast te zetten, behoud je meer flexibiliteit.

Wat is het rendement op een obligatie investering?

Het rendement dat je behaalt met je obligatie investering, hangt erg af van je beleggingsstrategie. Je kunt er natuurlijk voor kiezen om een obligatie te kopen wanneer de koers laag is en om deze vervolgens met winst te verkopen. Wanneer je voor deze optie kiest, bestaat je winst uit de koerswinst.

Rentebetalingen

De meeste mensen die investeren in obligaties, focussen vooral op de rente uitbetalingen. Het rentepercentage dat je over een obligatie ontvangt wordt ook wel de yield genoemd. Wanneer de yield 5 procent bedraagt, dan ontvang je jaarlijks een rendement van 5 procent over je obligatie. Als de obligatie een waarde heeft van € 1000, dan ontvang je jaarlijks € 50 over je investering.

Het is belangrijk om hierbij onderscheid te maken tussen je nominale en reële rendement. Wanneer de inflatie 2 procent bedraagt, dan kan je met diezelfde € 1000 over een jaar 2 procent minder producten kopen. Je reële rendement over je obligatie bedraagt dan 3 procent.

Alternatieven

Ook is het slim om je obligatie investering te vergelijken met andere beleggingsproducten. Wanneer de rentepercentages over obligaties stijgen, dan had je met een nieuwe obligatie misschien wel 7 procent rendement gehaald. Je maakt in dit geval absoluut gezien wel winst, maar je had relatief gezien beter een andere investering kunnen doen.

Premie

Je moet ten slotte ook rekening houden met de aanschafwaarde van een obligatie. Wanneer een obligatie een hoog rendement uitbetaald, dan kan de prijs stijgen naar boven de nominale waarde. Wanneer je bijvoorbeeld 105% van de waarde moet betalen, dan betaal je een premie van 5%. Aan het einde van de looptijd ontvang je alleen de oorspronkelijke koopsom van 100% terug. Je rendement ligt dan, ondanks de hoge rentebetalingen, direct een stuk minder hoog.

Moet je beleggen in staatsobligaties of bedrijfsobligaties?

Wanneer je gaat beleggen in obligaties, kan je kiezen tussen staatsobligaties en bedrijfsobligaties. Maar waar kan je nu het beste in investeren? En wat is het verschil precies?

Staatsobligaties

Staatsobligaties worden over het algemeen als minder risicovol gezien. Overheden zijn erg groot en slagen er bijna altijd in om hun schulden volledig terug te betalen. Zeker bij grote, stabiele economieën zoals die van Duitsland of de Verenigde Staten ligt het risico op het niet terugontvangen van je geld op bijna nul.

Staatsleningen kennen weinig correlatie of samenhang met aandelen. Soms is er zelfs sprake van een tegengesteld verband. Wanneer de aandeelkoersen het goed doen, dan gaat het minder goed met de koersen van staatsobligaties. Staatsobligaties kunnen daarom een goede investering zijn om de volatiliteit van je portefeuille te doen afnemen. In economisch slechte tijden behaal je op die manier toch nog een leuk rendement.

De rentes op staatsobligaties namen fors toen de zorgen over het terugbetalen van de schulden van de overheden toenam.

Bedrijfsobligaties

Bedrijfsobligaties zijn risicovoller, maar presteren op de lange termijn doorgaans beter. Ze correleren ook sterker met de aandeelmarkten. Wanneer het slecht gaat met de economie, dalen de koersen van de bedrijfsobligaties. Wanneer het goed gaat met de aandeelkoersen, dan stijgen de koersen van de bedrijfsobligaties juist.

Dit komt doordat men zich bij bedrijfsobligaties meer zorgen maakt over het wel of niet terugbetalen van het uitgeleende bedrag. Bedrijven gaan immers vaker over de kop en wanneer dit het geval is, verlies je de volledige inleg. Bij bedrijfsobligaties is het dan ook nog belangrijker om goed na te gaan of het bedrijf achter de obligatie goed presteert.

Hoe kan je obligaties aflezen?

Wanneer je obligaties wilt kopen, is het belangrijk dat je begrijpt hoe je een obligatie moet aflezen. Een obligatie wordt vaak op deze manier aangegeven:

NL 0.75% 2027/07/15

Hierbij staan de letters voor de instantie achter de obligatie. In dit geval gaat het om een staatsobligatie van de Nederlandse overheid. Het percentage geeft vervolgens de couponrente aan die je ontvangt en de datum is de afloopdatum waarop het bedrag wordt terugbetaald. Op iedere beurs staat er ook een koers bij de obligatie.

104,03%

Dit geeft aan hoe de waarde zich verhoudt vergeleken met de nominale waarde. De nominale waarde wordt aangegeven als 100 en dit is de som die je als belegger terugkrijgt op de afloopdatum. In dit geval wordt deze obligatie dus 4,03 procent boven de nominale waarde verhandelt. Nu weet je waar je naar moet kijken voordat je een obligatie koopt.

Rekenvoorbeeld van een obligatie investering

Laten we met een rekenvoorbeeld aangeven hoe een investering in een obligatie werkt. In dit voorbeeld besluit je een staatsobligatie te kopen die op 1 juni couponrente uitkeert en vervalt over 2 jaar. De koers van de obligatie is momenteel 102%. De coupure bedraagt € 1000 en de rente op jaarbasis is 5%.

Om de obligatie aan te schaffen moet je nu € 1000 X 102% betalen wat neerkomt op € 1020. Aan het einde van de looptijd ontvang je het nominale bedrag van € 1000 terug. Per jaar ontvang je ook nog € 50 aan rente.

Het couponrendement is in dit geval € 50 / € 1020 (het bedrag dat je daadwerkelijk hebt betaald). Dit komt neer op 4,9%. Wanneer er ook rekening wordt gehouden met het effectieve rendement dat moet je ook naar de resterende looptijd kijken. In 2 jaar tijd ontvang je twee keer € 50 aan rente wat € 100 is. Wel maak je € 20 verlies doordat je de obligatie hebt aangeschaft voor een bedrag boven de nominale waarde.

In 2 jaar tijd behaal je dan dus een rendement van 8% en op jaarbasis is het effectieve rendement dan 4%. Voordat je een obligatie koopt is het belangrijk om deze nummers na te rekenen. Op die manier weet je of het verstandig is om een obligatie te kopen.

Veelgestelde vragen over obligaties

Wanneer is het slim om obligaties te kopen?

Afhankelijk van je beleggingsstrategie kan het slim zijn om obligaties te kopen. Voor defensieve beleggers kan het bijvoorbeeld interessant zijn om te investeren in obligaties. Obligaties worden gezien als relatief veilig, doordat ze aan het einde van de looptijd terugbetaald worden. Wanneer de achterliggende partij failliet gaat, kan je overigens nog steeds je volledige inleg verliezen. Zeker bij staatsobligaties is de kans hierop erg klein.

Door obligaties te kopen kan je ook de risicospreiding van je beleggingen verbeteren. Door te investeren in verschillende soorten beleggingsproducten, verklein je de kans dat je veel geld verliest wanneer één beleggingscategorie minder goed presteert.

Obligaties kunnen een goed alternatief zijn voor spaarproducten. Zeker wanneer je een groot vermogen bezit, ontvang je tegenwoordig soms zelfs een negatieve rente over je spaartegoeden.

Wanneer je het milieu een warm hart toedraagt, dan kan je er voor kiezen om duurzame obligaties te kopen. Duurzame obligaties of groene obligaties worden gebruikt om milieuvriendelijke projecten te financieren. In veel landen ontvang je bovendien belastingvoordelen wanneer je in groene obligaties investeert. In Nederland ontvang je bijvoorbeeld een extra heffingskorting van 0,7%.

Obligaties behoren tot het eigen vermogen in box 3. Je moet binnen je belastingaangifte de waarde van je obligaties per 1 januari aangeven. Het gaat hier niet om de nominale waarde maar om de beurswaarde. Over dit bedrag betaal je vermogensrendementsheffing. Meer over belastingen en beleggen lees je in dit artikel.

Obligaties en aandelen zijn de bekendste beleggingsproducten die er zijn. Niet iedereen begrijpt goed wat het verschil is tussen een obligatie of bond en een aandeel. Wanneer je een aandeel koopt, word je direct mede-eigenaar van het bedrijf. Je kan meebeslissen via de aandeelhoudersvergadering en je hebt de mogelijkheid om een deel van de winst te ontvangen in de vorm van dividend.

Wanneer je een obligatie koopt, ben je geen mede-eigenaar van het bedrijf. Je bent dan ook niet welkom op de vergadering van het bedrijf en je ontvangt geen winstuitkering. Je hebt alleen maar recht op rentebetalingen en aan het einde van de looptijd verloopt je obligatie automatisch. Wel heb je bij een eventueel faillissement recht op geld voordat de aandeelhouders dat hebben. Dit maakt een obligatie dus minder risicovol.

Er bestaan tegenwoordig ook obligaties met een negatief rendement. Je moet dan geld betalen om een obligatie vast te houden.

Beleggers kopen deze obligatie nog steeds, omdat ze verwachten dat de rente nog verder zal dalen. De prijs van deze obligaties zal dan toenemen waardoor het op die manier alsnog mogelijk is om een positief rendement te behalen.

Zelf zou ik echter nooit in iets beleggen waarbij ik maandelijks geld moet toeleggen. Dan is het interessanter om bijvoorbeeld wat meer risicovolle aandelen te kopen.

Of het verstandig is om in obligaties te beleggen, hangt sterk af van je persoonlijke situatie. Obligaties zijn een relatief veilige en defensieve belegging. Obligaties zijn dan ook populairder voor oudere beleggers. Wanneer je pensioen dichterbij komt en je tijdhorizon korter is wil je over een vaste som geld beschikken. Door in obligaties te beleggen, weet je bijna zeker dat je een bepaalt bedrag terug krijgt aan het einde van de looptijd.

De koersen van aandelen schommelen echter sterk. Het is dan ook helemaal niet zeker dat je het bedrag van je investering terug hebt over een paar jaar. Aandelen zijn dan ook geschikter voor beleggers die de tijd hebben. Over een langere periode renderen aandelen namelijk een stuk beter dan obligaties.

Bedenk daarom voor jezelf in welke mate je bereidt bent om risico’s te nemen. Wanneer je meer tijd hebt en je meer risico’s wilt nemen, dan kan je een groter deel van je geld in aandelen investeren.

Zerobonds of nulcouponobligatie betekenis: wat is het?

In dit artikel bespreken we de betekenis van een zerobond of nulcouponobligatie. Wat is een zerobond of nulcouponobligatie? Een zerobond (nulcouponobligatie) is een obligatie die geen rente uitbetaalt. Zerobonds worden tegen een korting verkocht. Je behaalt je rendement op het einde van de looptijd wanneer je de nominale waarde terugontvangt. In technische termen kan een … [Lees meer]

Wat zijn de risico’s van obligaties?

Als belegger zoek je natuurlijk altijd naar een beleggingsvorm die een hoog rendement geeft, maar die daarnaast ook veilig is. Een voorbeeld van een relatief veilige belegging is de obligatie. Lange tijd dachten veel beleggers dat het beleggen in staatsobligaties een veilige haven was. Maar hebben obligaties en staatsobligaties in het bijzonder inderdaad een dusdanig … [Lees meer]