FIRE: hoe kan je financieel onafhankelijk worden?

Hoe zou het zijn om 100% financieel onafhankelijk te zijn? Je kunt dan eerder met pensioen gaan of veel minder werken. Bovendien kan je dan helemaal bepalen wat je met je kostbare tijd doet. Een beweging die je hierbij kan helpen is de zogenaamde FIRE beweging. FIRE staat voor Financially Independent & Retire Early. In dit artikel bespreken we in details hoe ook jij kunt beginnen met het behalen van financiële onafhankelijkheid. Met voldoende doorzettingsvermogen is het voor iedereen mogelijk!

Wat is FIRE?

Fire staat dus voor Financially Independent & Retire Early. Deze hippe afkorting is een verzamelnaam voor een groep strategieën die je kunt toepassen om financieel onafhankelijk te worden.

Het is in onze maatschappij gewoonte om rond je 65e, misschien 70e eindelijk eens van je oude dag te gaan genieten. Wanneer je de principes van FIRE toepast dan kan je met je 30e of 40e al volledig met pensioen. Wanneer je teveel geniet van werken (zoals ik) dan kan je ook een paar maanden per jaar werken en de rest van het jaar de wereld rondreizen.

Zelf ben ik al op jonge leeftijd begonnen met de weg naar financiële onafhankelijkheid. Het is me uiteindelijk gelukt om geheel onafhankelijk te kunnen leven en wanneer ik dat zou willen, dan kan ik vanaf vandaag op een strand gaan liggen. Persoonlijk vind ik werken en ondernemen echter veel te leuk en ik deel in dit artikel dan ook graag de verschillende mogelijkheden die er bestaan om volledig financieel onafhankelijk te worden.

In maart 2021 besloten we om een maand remote te werken in Aruba, dat is financiële vrijheid voor mij!

Wat is het concept achter FIRE (en financiële onafhankelijkheid)?

Om echt financieel vrij te zijn, moet je leren dat je niet voor je geld moet werken. Nee, om echt financieel vrij te worden moet je juist je geld voor je laten werken. Dit betekent overigens niet dat dit geen moeite kost: juist in het begin zul je veel harder moeten bikkelen. Maar wanneer je weet dat je strijdt voor je vrijheid, dan moet het die extra moeite wel waard zijn toch?

Het idee achter FIRE is dat je een grote zak geld bij elkaar gaat verzamelen. Je zet deze geld echter niet neer bij de bank, want daar verlies je door inflatie en belastingen alleen maar geld. Het idee achter FIRE is juist dat je die zak met geld vervolgens aan het werk zet.

Je wordt dan eigenlijk de leider over je eigen geld; het geld dat je inzet wordt je werknemer. Hoe hard dat geld moet werken, hangt helemaal af van je doel. Voor sommige mensen betekent financiële vrijheid een rustig leven in een rijtjeshuis, terwijl het voor andere mensen een luxe leven betekent waarbij je van resort naar resort reist. Het is allebei mogelijk, maar de eerste optie is vanzelfsprekend een stuk makkelijker te behalen.

Om geheel financieel onafhankelijk te worden en om de principes van FIRE toe te kunnen passen, moet je twee elementen goed toepassen:

- Je moet je geld aan het werk zetten

- Je kunt je inkomsten verhogen zodat je meer geld aan het werk kunt zetten

- Je moet voldoende geld besparen zodat je het geld aan het werk kunt zetten

Ik bespreek in het artikel eerst enkele methoden die ik zelf inzet om het geld voor me te laten werken. Vervolgens ga ik dieper in op manieren waarop je geld kunt besparen (of meer geld kunt verdienen) die je weer verder kunnen helpen bij het behalen van die gewilde financiële vrijheid.

Hoeveel geld heb je nodig voor financiële onafhankelijkheid?

Een goede eerste stap in je reis naar financiële onafhankelijkheid is het bepalen van je magische nummer. Hoeveel geld heb je per jaar nodig om het gevoel van financiële vrijheid te ervaren?

In mijn ogen heb je hiervoor twee opties. Je kunt ervoor kiezen om een bedrag te kiezen dat je vaste lasten dekt en voorziet in je levensonderhoud. Dit geeft je al veel meer vrijheid, aangezien je nu alleen nog werkt om extra’s te betalen en je daardoor al een stuk flexibeler bent in het werk dat je kiest. Aangezien 85% van de mensen een hekel heeft aan hun baan, is dit absoluut geen overbodige luxe.

Zelf wil ik echter niet alleen een comfortabel leven: ik wil echt altijd de vrijheid hebben om te kunnen doen wat ik wil. Zelf houd ik enorm veel van reizen en ik wil dan ook voldoende passief inkomen opbouwen om het mogelijk te maken om meerdere maanden per jaar (in betrekkelijke luxe) rond te reizen. Het bedrag dat je daarvoor nodig hebt ligt een stuk hoger.

Schrijf het nummer dat je denkt nodig te hebben op; je kunt dit bedrag gebruiken om te berekenen hoeveel geld je nodig hebt om je resultaten te behalen.

In 2016 ging ik naar de Malediven dankzij de principes van FIRE

De 4% regel toepassen

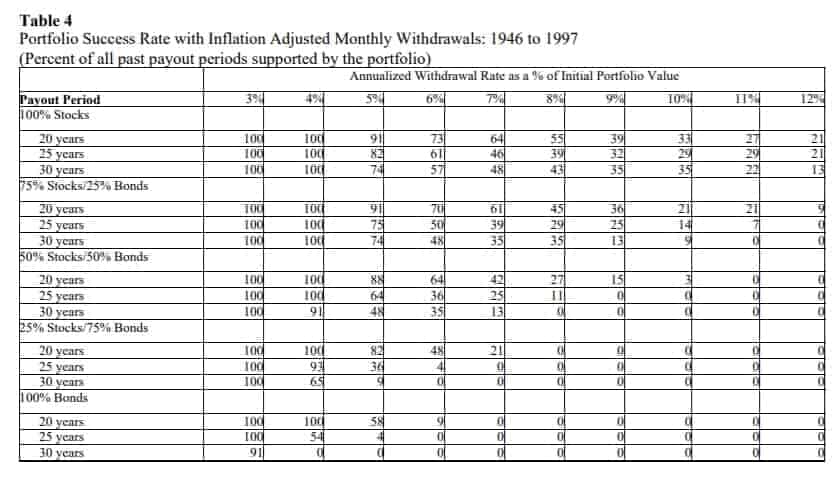

Mensen die de principes van FIRE toepassen, gebruik vaak de 4% regel. Dit cijfer is gebaseerd op de Trinity Study en bevat kansberekeningen die aangeven hoeveel geld er in de kas van een pensioenfonds moet zitten om de pensioenen te kunnen uitkeren. Hierbij wordt er ook gekeken naar de mix tussen obligaties en aandelen en de kans dat het bedrag de risico’s over een periode van 30 jaar kan overbruggen.

Uit de studie bleek dat de kans 100% is dat je van een bepaald geldbedrag kunt blijven leven wanneer je 4% uitbetaald op jaarbasis en je alleen in aandelen investeert over een periode van 30 jaar. Het idee is dan dat je geld meer nieuw geld genereert dan je nodig hebt om van te leven genieten.

Dit uitbetalingspercentage past goed, aangezien het gemiddelde rendement op aandelen tussen de 6 en 8 procent ligt. Wanneer we vervolgens rekening houden met een gemiddelde inflatie van 2 procent (dit is het percentage waarmee de prijzen gemiddeld stijgen) dan zou je met een uitbetalingspercentage van 4% uit de voeten kunnen.

Bereken je FIRE bedrag

Dit betekent dat het bedrag wat je nodig hebt om geheel financieel onafhankelijk van te leven & genieten het bedrag is dat je nu uitgeeft vermenigvuldigd met 25. Wanneer je bijvoorbeeld € 30.000 per jaar wilt uitgeven dan heb je een belegd bedrag van minimaal € 750.000 nodig.

Dit soort bedragen klinken op papier INSANE. Dat dacht ik vroeger ook. Wanneer je echter onderzoek doet naar de manieren waarop je tegenwoordig geld kunt verdienen en wanneer je dit combineert met een slimme beleggingsstrategie dan is een vergelijkbaar doel helemaal niet zo onmogelijk.

Ik help je dan ook graag op weg met mijn eigen ervaringen. Op die manier kan je voor jezelf bepalen of FIRE een aantrekkelijke optie voor je is.

Zelf houd ik van internationale avonturen

Strategie voor het behalen van FIRE: indexfondsen

De meest realistische strategie voor het behalen van financiële onafhankelijkheid zijn indexfondsen of ETF’s. Met een indexfonds kan je in één keer in een mandje aandelen handelen. Dit zijn bijvoorbeeld aandelen die genoteerd staan binnen een bepaalde index zoals de S&P 500 of zelfs een gemiddelde spreiding over alle aandelen van de wereld.

Een groot voordeel van deze manier van beleggen, is dat je op die manier een hoge mate van spreiding kunt toepassen. Wanneer je zelf aandelen koopt, bestaat er de kans dat één van de bedrijven failliet gaat. Dit kan je FIRE doelstelling dan flink in de war schoppen, aangezien je dan direct een groot deel van je vermogen verliest.

Wanneer je met een ETF in één keer in honderden of zelfs duizenden aandelen belegt dan heb je hier geen last van. Eén bedrijf heeft dan maar een beperkte impact op je resultaten en je kunt je met een slimme strategie bovendien indekken tegen schommelingen op de lange termijn.

Dek je in tegen schommelingen

Voordat je begint met beleggen, is het belangrijk om te onthouden dat dit altijd een risicovolle activiteit is. Wanneer je financieel vrij en onafhankelijk wilt worden, is het belangrijk om een goed niveau van risicobeheer toe te passen. Je wilt de kans dat je op een gegeven moment zonder inkomen komt te zitten natuurlijk zo klein mogelijk houden.

De beste manier om je tegen dit soort schommelingen van de beurs in te dekken, is door gespreid in te stappen. Dit wordt in beurstermen ook wel dollar cost averaging genoemd: je stapt dan op zowel de hoge als lage koersen in waardoor je op de lange termijn profiteert van het gemiddelde rendement op de beurs.

Blijft de beurs wel groeien?

Sommige mensen die dit lezen vragen zich misschien af of er nog wel voldoende mogelijkheden zijn voor een groeiende beurs. De bevolking vergrijst en onze ecologische reserves raken op. Toch zie je over een periode van honderden jaren dat op de lange termijn de economie eigenlijk alleen maar groeit. Kennis stapelt zich op en we worden steeds beter in het toepassen van deze kennis.

Zelf denk ik dat juist de overgang naar een meer duurzame economie ook veel mogelijkheden biedt. De miljarden die verloren gaan bij vervuilende oliebedrijven komen bijvoorbeeld terecht bij producenten van elektrische auto’s. Bovendien ontwikkelt technologie zich snel en kunstmatige intelligentie en de opkomst van de commerciële ruimtevaart bieden veel mogelijkheden voor toekomstige winst.

Het probleem is dat het vaak lastig is om in te schatten welk bedrijf of welke sector het de komende decennia goed gaan doen. Gelukkig hoef je je daar als indexbelegger geen zorgen over te maken: je belegt wanneer je een goed fonds kiest immers al gespreid in alle sectoren en regio’s.

Zelf zet ik mijn geld liever in op een manier die de afgelopen honderd jaar goed heeft gewerkt. Je kunt allerlei doemscenario’s bedenken, maar ik zie niet direct een overtuigend argument voor het plotseling permanent instorten van de wereldwijde economie. Mocht dit wel gebeuren, dan heb ik waarschijnlijk grotere zorgen dat het behalen van financiële onafhankelijkheid.

Is het haalbaar?

Wanneer je ontdekt dat je vele tonnen aan geld nodig hebt om van te leven dan kan dit even schrikken zijn. Sommige mensen geloven niet dat dit mogelijk is en geven het al direct op. Dit is zonde, want je vergeet dan één belangrijk principe. Albert Einstein noemde dit principe al eens het zevende wereldwonder, maar zelf noem ik het simpelweg rendement op rendement.

Wanneer je gemiddeld een rendement weet te behalen van 8 procent en je herinvesteert dit rendement weer, dan ontvang je ook over dit bedrag weer rendement. Hierdoor kan je zelfs met een klein bedrag in een periode van dertig jaar een groot vermogen opbouwen. Laten we kijken wat er gebeurt met een maandelijkse storting in een indexfonds voor 30 jaar tegen een gemiddeld rendement van 8%:

- Met € 100 per maand spaar je € 136.946

- Met € 500 per maand spaar je € 684.730,60

- Met € 1000 per maand spaar je € 1.369.461

Over een periode van 30 jaar kan je dan al een FIRE inkomen opbouwen van:

- Met € 100 ontvang je naar verwachting € 5.479,84 per jaar

- Met € 500 ontvang je naar verwachting € 27.389,20 per jaar

- Met € 1000 ontvang je naar verwachting € 54.798,44 per jaar

Het is zeker aan te raden om even te puzzelen met tijden, inlegbedragen en einddoelen. Op die manier kan je zien hoe (on)realistisch je doel om financieel vrij te worden is. We hebben ook een handige tool voor je ontwikkelt waarmee je zelf kunt spelen met de verschillende bedragen en tijdseenheden. Op die manier kan je inschatten hoe lang je nodig hebt om je doel te behalen. Vergeet niet; financieel onafhankelijk worden is zeker haalbaar, maar op de beurs bestaan geen garanties.

Hoe & waar kan je dat nu slim doen?

We hebben nu besproken hoe je door simpelweg maandelijks wat geld opzij te leggen kunt toewerken naar financiële vrijheid en onafhankelijkheid. Een belangrijke beslissing die je moet nemen om hier goede resultaten mee te behalen, is het selecteren van een broker en een fonds.

Een broker is een partij die het mogelijk maakt om te beleggen in indexfondsen. Het is hierbij belangrijk om goed op de kosten te letten: kosten verlagen je rendement waardoor het automatisch langer duurt voordat je het einddoel bereikt. Het is daarom erg belangrijk om te kiezen voor een broker waar je tegen lage kosten in indexfondsen kunt handelen.

Zelf gebruik ik hiervoor DEGIRO. Bij DEGIRO betaal je namelijk geen aankoop- en verkoopkosten op indexfondsen uit de kernselectie (+€ 1 verwerkingskosten). Gebruik de onderstaande knop om direct een gratis account te openen bij DEGIRO, dan kan je hier direct even rondkijken:

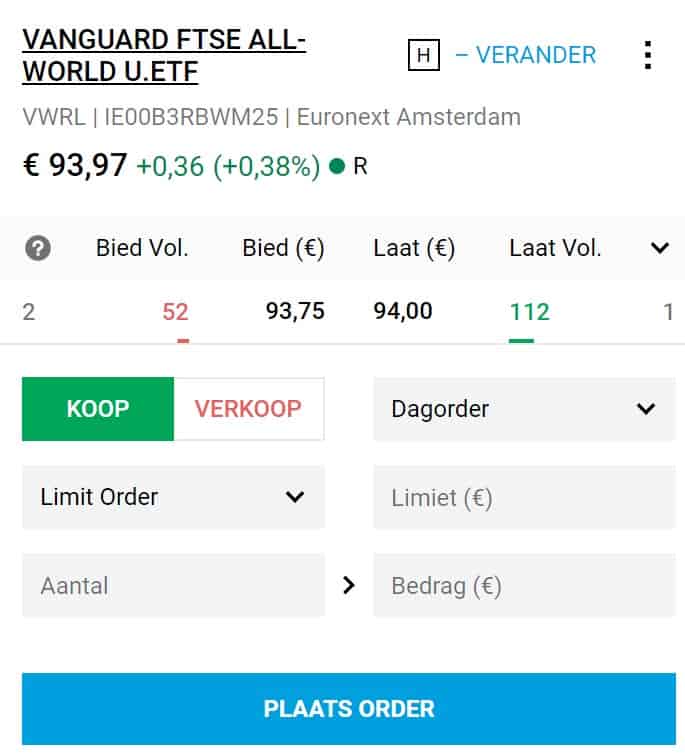

Binnen DEGIRO moet je vervolgens een fonds kiezen met een goede risicospreiding. Zelf vind ik de volgende fondsen een goede keuze:

- Vanguard FTSE All-World UCITS ETF waarmee je in 3375 bedrijven belegt (ISIN: IE00B3RBWM25)

- Vanguard Total Stock Market ETF (US9229087690) en Vanguard Total International Stock ETF (US9219097683) waarmee je in 11.015 bedrijven investeert.

Het openen van een positie bij DEGIRO is eenvoudig. Je kunt hiervoor simpelweg de ISIN code invoeren of de naam van het fonds. Vervolgens druk je op de kopen knop en vul je het bedrag in waarvoor je een positie wilt openen. Dit kan je vervolgens bijvoorbeeld elke maand doen.

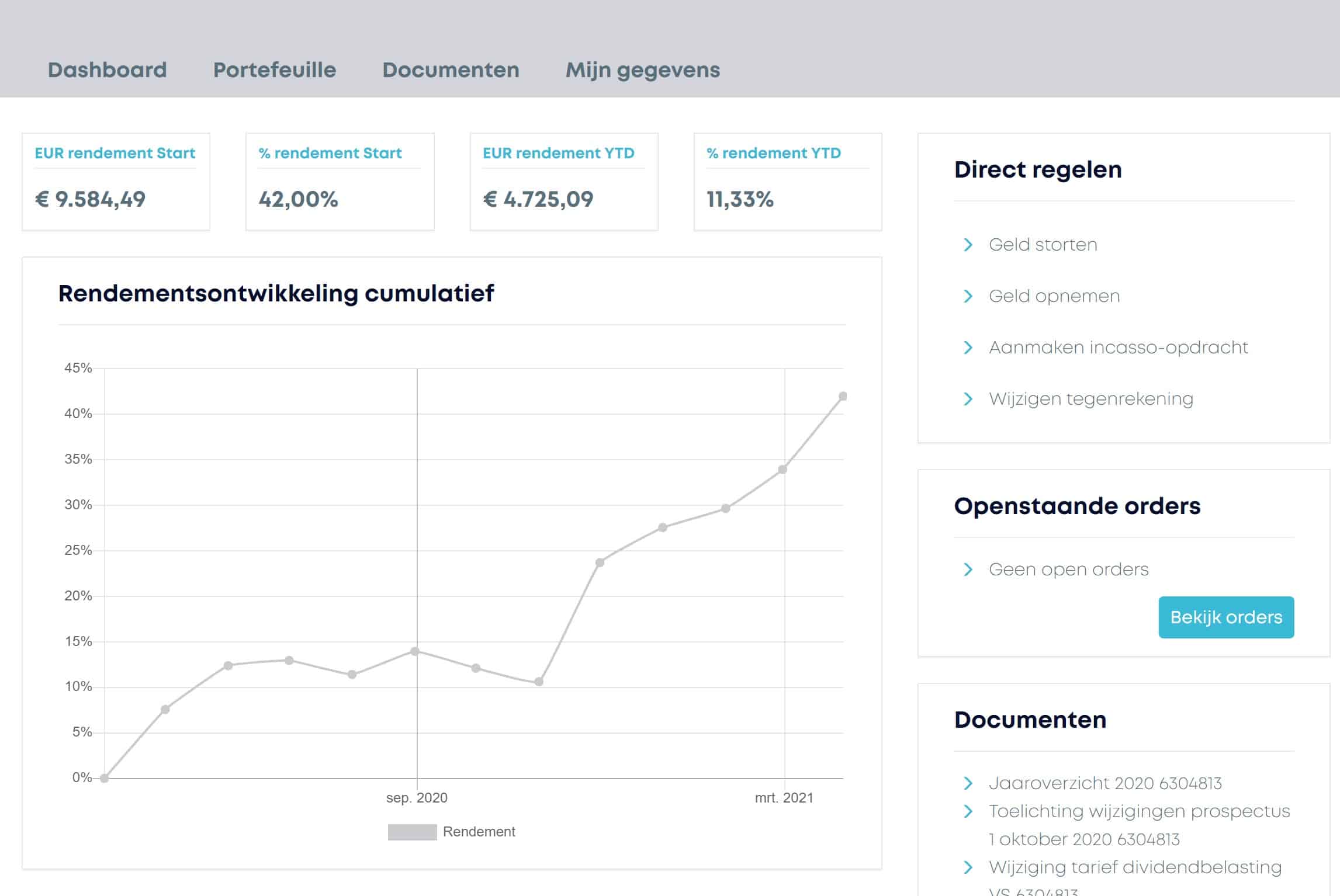

Vind je het belangrijk dat de beleggingsposities ook volledig automatisch worden geopend? Dan kan je beleggen bij InDelta overwegen. Bij deze partij kan je ook gespreid beleggen in meerdere regio’s door maandelijks een vast bedrag te storten in het fonds. Zelf beleg ik ook bij deze partij, gebruik de onderstaande knop om direct een account te openen bij InDelta:

Alternatief passief inkomen: vastgoed

Wanneer je al wat meer vermogen hebt, dan kan vastgoed ook een goede bron zijn van een vast inkomen. Zelf pas ik deze strategie ook toe naast het investeren in indexfondsen. Ik zal in dit deel van het artikel kort bespreken hoe je vastgoed kunt gebruiken om financieel vrij te worden. Wanneer je niet al minimaal € 30.000 tot € 60.000 aan vrij vermogen beschikbaar hebt, kan je dit deel van het artikel overslaan en hier verder lezen.

Waarom vastgoed?

Zelf geloof ik dat vastgoed een mooie toevoeging is aan beleggen in indexfondsen. Mensen hebben altijd een plek nodig om te wonen en wanneer je investeert in woningen die op een gewilde plek liggen, dan is de kans groot dat de waarde hiervan in de toekomst alleen maar gaat toenemen.

Zelf heb ik dan ook, naast mijn eigen huis, recent een appartement gekocht vlak bij het centrum van Amsterdam. Hiervoor heb ik de hypotheek op mijn eigen huis verhoogt zodat ik tegen een lage rente het extra bedrag dat ik nodig heb kan lenen.

Ik heb vervolgens huurders gezocht voor het appartement. Door de lage rentestand zie je dat kopen eigenlijk veel gunstiger is dan huren. Met de huur van het extra appartement betaal ik nu de hypotheek voor beide huizen: op die manier werk je natuurlijk extra snel toe naar je FIRE doelstelling.

Het mooie aan vastgoed is dan ook dat je er direct een vast inkomen mee kunt opbouwen. Tegelijkertijd is de kans ook groot dat een appartement op een goede locatie over een langere periode meer geld waard wordt. Wanneer je ooit echt met pensioen wilt gaan, kan je het huis verkopen en het geld gebruiken om echt te genieten van je oude dag.

Trip naar Brazilië in 2019

Hefboom

Een andere leukigheid aan vastgoed is dat je een hefboom kunt toepassen. Je leent het grootste deel van de aanschafwaarde van een huis bij de bank. Op je eigen inleg is je rendement dan ook, mits de hypotheekrente laag genoeg is, erg aantrekkelijk.

Dit is natuurlijk niet zonder risico: je moet je maandelijkse lasten wel blijven ophoesten anders kan je vastgoed strategie als een kaartenhuis in elkaar storten. Beleggen in vastgoed vergt dan ook wat meer tijd en ervaring dan simpelweg maandelijks een bedrag in een beleggingsfonds stoppen.

Lijkt het je interessant om ook serieus naar vastgoed te kijken? Lees dan mijn uitgebreide artikel over investeren in vastgoed, hier vertel ik je wat de mogelijkheden zijn wanneer je aan de slag wilt met vastgoed:

Je inkomen verhogen

Een belangrijk element voor het behalen van financiële onafhankelijkheid, is het verhogen van je inkomen. Wanneer er meer geld binnenkomt, kan je namelijk ook meer geld investeren om te werken aan je FIRE spaarpot.

Als werknemer

Het overgrote deel van de Nederlanders werkt in loondienst: daar is natuurlijk niets mis mee. Wel is het jammer dat een baan vaak weinig schaalbaar is. Je kunt proberen te onderhandelen voor een hoger salaris of je kunt je omscholen om op die manier een beter inkomen binnen te vissen.

Een groot nadeel van deze manier van geld verdienen blijft dat je altijd je eigen tijd moet verkopen. Wanneer je stopt met het verkopen van tijd, is het direct einde verhaal en stopt je inkomen. Hierdoor ben je bij deze manier van inkomen genereren erg afhankelijk van een andere partij.

Grappig genoeg heeft werken voor een baas nog steeds een veilig imago. Toch blijkt dat veel mensen nadat ze hun baan verliezen het maar een paar maanden kunnen uithouden. Als je dan bedenkt dat 85% van de mensen hun baan haat, dan is het maar de vraag of in loondienst werken erg de makkelijkste manier is. Gelukkig zijn er tegenwoordig veel andere mogelijkheden waarmee je geld kunt verdienen…

Begin een side hustle (of volledige onderneming)

In loondienst werken is nooit echt mijn doel geweest: misschien dat ik het ooit voor de grap doe, maar in hart en nieren ben en blijf ik altijd een onderneming. Er zijn vast veel manieren te bedenken waarmee je geld kunt verdienen als ondernemer, maar zelf heb ik altijd een goede relatie gehad met het internet.

Al toen ik jong was, zo’n 12 jaar oud om precies te zijn, ontdekte ik dat je het internet kunt omzetten naar een cashmachine. Verwacht echter niet dat dit makkelijk is: alleen ondernemers zijn zo gek om een tijd van hun leven 80 uur te werken om het inkomen binnen te halen dat een werknemer in 40 uur verdient. Het mooie aan ondernemen via het internet is dat het enorm schaalbaar is: je kunt met een klein bedrag al iets beginnen en je kunt direct een enorm publiek bereiken. Je kunt een vergelijkbare onderneming zelfs opzetten als een side hustle, gewoon naast je baan.

7 jaar geleden bij een congres over ondernemen in Zuid-Afrika, ik was destijds 19

Een internetonderneming opzetten

Een internetonderneming kan je dus erg goed helpen om financieel onafhankelijk te maken. Voor veel mensen klinkt dit misschien intimiderend of ingewikkeld, maar ik zal je laten zien dat dit allemaal meevalt.

Je kunt op het internet grappig genoeg geld verdienen met je passie. Zo hoorde ik ooit een verhaal van een vrouw die helemaal dol was op breien. Klinkt behoorlijk saai in de oren (naar mijn mening), maar het sloeg blijkbaar aan en nu verkoopt ze voor duizenden euro’s per maand aan online cursussen.

Een ander grappig voorbeeld is mijn moeder, en nee, er volgt hier geen vulgaire grap. Ze was op zoek naar een bezigheid en begon daarom op een gegeven moment een website over tuinieren. Tegenwoordig ontvangt ze op haar site tienduizenden bezoekers per maand en haalt ze toch al snel een extra duizend euro extra op per maand. Zoals je eerder hebt kunnen zien kan je met een extra € 1000 per maand in enkele tientallen jaren miljonair zijn.

De website van mijn moeder

Een internetonderneming opzetten is dan ook de ideale manier om een redelijk passief inkomen op te bouwen. Maar hoe doe je dit nu eigenlijk?

De eerste stappen

Het goede nieuws is dat je geen technische kennis nodig hebt. Ook hoef je geen grote bedragen te investeren: het enige wat je eigenlijk moet investeren is een goede dosis van je tijd. Door vol passie over iets te schrijven wat je leuk vindt kan je al snel een mooie inkomstenbron opzetten waarmee je kunt toewerken naar financiële onafhankelijkheid. Vind je reizen bijvoorbeeld leuk? Of heb je een unieke hobby? De mogelijkheden zijn eindeloos.

Wil je direct een vliegende start maken? Dan raad ik het boek De Online Marketing Tornado aan. In dit boek word je door Tonny Loorbach en Martijn van Tongen bij de hand genomen en leren ze je in simpele taal hoe je een website kunt opzetten. Gebruik de onderstaande knop om naar de bestelpagina voor het boek te gaan:

Heb je onvoldoende technische kennis? Dat is gelukkig ook geen probleem. Veel startende ondernemers proberen de Phoenix tools waarmee je een winstgevende website kunt opzetten in een handomdraai zonder technische kennis. Het mooie is dat je de mogelijkheden zonder risico kunt uitproberen met een trial. Gebruik de onderstaande knop om de mogelijkheden direct te bekijken:

Ga op zoek naar extra inkomen

Veel mensen die bezig zijn om FIRE te worden focussen vooral op het besparen van geld. In het volgende deel van deze handleiding gaan we daar ook op in. Toch ben ik hier zelf geen grote fan van, aangezien ik ook in het hier-en-nu al wil genieten van het leven.

Wanneer je een ondernemende geest hebt en je het leuk vindt om nieuwe dingen te leren, dan raad ik het je ook zeker aan om een leuke side hustle te starten. Lijkt ondernemen je nu net een stap te ver? Dan is één van de andere 64 manieren waarop je geld kunt verdienen misschien wel een goede optie voor je:

Rijk zijn is niet rijk leven

Veel mensen die financieel onafhankelijk willen worden, bereiken dit doel niet doordat ze leven alsof ze al rijk zijn. Mooie auto’s dure merkkleding en de nieuwste iPhone zijn allemaal mooie hebbedingetjes, maar ze maken het wel een stuk lastiger om je FIRE doelen te bereiken. Zelf vlieg ik bijvoorbeeld nooit businessclass en ik ga dure merkkleding uit de weg. Spaarzaamheid is een belangrijk onderdeel voor de succesvolle FIRE aanhanger.

Spaar een groot deel van je inkomen

Probeer daarom een zo groot mogelijk deel van je inkomen te besparen. Veel FIRE aanhangers zetten iedere maand 40 of 50 procent van hun geld opzij om dit te investeren in een indexfonds. Houd je aan het einde van de maand nooit voldoende geld over? Dan is het slim om eens met een kritisch oog door je uitgaven te spitten.

Bekijk welke uitgaven nu echt essentieel zijn en welke uitgaven je makkelijk kunt missen. Grappig genoeg geven we in ons dagelijkse leven veel geld uit aan dingen om met het stressvolle, werkende leven om te kunnen gaan. Denk aan alle vormen van afleiding: alcohol, tabak, uitgaan en dure vakanties alleen maar om bij te komen.

Eigenlijk weet je pas echt wat je wilt en waar je je goed bij voelt wanneer je volledig vrij bent. Je kunt echter pas volledig vrij zijn wanneer je niet langer afhankelijk bent van dat maandelijkse loonstrookje. De enige manier om dit ooit te bereiken is door enorm gedisciplineerd aan de slag te gaan: zonder offers bereik je weinig.

Een foto van mijn hond, gewoon omdat ik daar zin in heb (dat is ook vrijheid ;))

Besparen op je vaste lasten

Je kunt er ook voor kiezen om je vaste lasten te verlagen. Het is natuurlijk sowieso altijd slim om kritisch te kijken naar vaste kosten zoals je verzekering, mobiele telefoonabonnement en elektriciteitskosten. Je kunt echter ook veel geld besparen op je vaste lasten door je hypotheek af te lossen.

Wanneer je de hypotheek helemaal hebt afgelost, kan je uiteindelijk (bijna) helemaal gratis wonen. Je hebt dan veel minder nodig om je FIRE doelstelling te behalen. Toch ben ik persoonlijk geen grote fan van het aflossen van de hypotheek. Door de lage rentestand en het gemiddeld hoge rendement op de beurs loont het vaak meer om je extra inkomen in een fonds te stoppen.

Zelf zie ik slimme schulden ook niet als een probleem. Wanneer ik een hypotheek bijvoorbeeld gebruik om een tweede huis te verhuren en ik daar weer een inkomen mee kan opbouwen, dan levert die schuld mij weer een winstmarge op. Dit geldt natuurlijk niet voor alle schulden: een auto of televisie kopen of afbetaling is natuurlijk altijd een no-go.

Onthoud daarnaast dat een reële schuld nog kan dalen ook: met inflatie stijgt niet alleen het prijspeil, maar vaak ook je inkomen. Hierdoor is een schuld van € 200.000 over 30 jaar plotseling veel makkelijker af te betalen.

FIRE: vecht de oorlog op meerdere fronten

Zelf combineer ik de verschillende strategieën zo slim mogelijk, aangezien ik geloof dat ze elkaar kunnen versterken. Ik onderneem graag en verdien hiermee een mooi inkomen. Door een groot deel hiervan weer te investeren in fondsen en vastgoed, bouw ik in de toekomst een nog groter vermogen op. Alle activiteiten versterken elkaar op die manier.

Onthoud dat elke euro die je aan het werk zet op de lange termijn meer waard wordt. Door te investeren voor de lange termijn verklein je het risico. Wanneer je er nog eens voor zorgt met een bescheiden levensstijl dat je vaste kosten beperkt zijn, dan kan je steeds een fors bedrag opzij zetten.

Deze strijd is het waard, want vergeet niet, je strijdt uiteindelijk voor je vrijheid. In oorlogen winnen de helden, de doorzetters.. de enige vraag die je jezelf moet stellen is of jij die overwinnaar wilt zijn. Als dat zo is, dan is FIRE en financiële onafhankelijkheid de oplossing.

Andere vormen van FIRE

Er bestaan natuurlijk allerlei strategieën die je kunnen helpen om financieel onafhankelijk te worden en om vroeg met pensioen te gaan. Ik heb in het artikel mijn eigen methode gedeeld, maar er zijn natuurlijk allerlei combinaties te bedenken. In het laatste deel van het artikel bespreek ik nog enkele andere opties.

Heb je zelf een idee en kloppen de nummers nadat je ze hebt doorgerekend? Dan is er niets wat je tegen zou moeten houden, ga er vooral voor! Er is uiteindelijk niets mooiers dan werken aan je eigen financiële vrijheid.

Fat FIRE

FAt FIRE is de FIRE versie voor de luxepoezen. Het principe achter FAT FIRE is dat je voor een hoger uitgavenpatroon gaat wanneer je eenmaal met ‘pensioen’ gaat. Misschien wil je later wel de wereld rondreizen en dat kan wat duurder zijn dan in een Vinex-wijk wonen.

Wanneer je de FAT Fire principes toepast, zul je een groter bedrag moeten beleggen voordat je echt financieel vrij bent.

Lean FIRE

Mensen die Lean FIRE toepassen zijn de extremisten van financiële onafhankelijkheid. Je probeert bij deze strategie elke euro te besparen die maar te besparen valt om deze vervolgens direct te investeren. Hierdoor kan je sneller je doel van totale vrijheid behalen.

Deze minimalistische aanpak kan goed werken wanneer je tevreden bent met weinig. Wanneer je bijna al je geld investeert, bouw je niet echt een buffer op voor slechte tijden op de aandelenmarkt: het is daarom belangrijk om goed op je inkomstenkant te letten.

Coast FIRE

Bij Coast FIRE kijk je niet naar hoe lang het duurt voordat je kunt stoppen met werken. In plaats daarvan stel je een bepaald bedrag vast dat je wilt bezitten op het moment dat je met pensioen gaat. Het principe achter deze methode is dat je erg jong begint: door het principe van exponentiële groei of rendement over rendement kan je dan met een minimale investering je uiteindelijke doel behalen.

Barista FIRE

Bij de Barista FIRE strategie is het doel niet zozeer volledige financiële vrijheid, maar wel vrijheid. Mensen die deze strategie toepassen willen zo snel mogelijk hun stressvolle baan de rug toekeren om meer flexibiliteit te verkrijgen.

Het doel van Barista FIRE is om het grootste deel van je vaste lasten te dekken met je inkomen uit je beleggingen. Wanneer dit gelukt is, zeg je je baan op om vervolgens als barista (of een andere parttime job die je leuk vindt) het benodigde extra geld te verdienen. Een groot nadeel is dat je op deze manier natuurlijk nog steeds afhankelijk bent van een ander voor je inkomen.

Financieel onafhankelijk in het buitenland

Tot slot wil ik nog even wat aandacht besteden aan financiële onafhankelijkheid of FIRE in het buitenland. Wanneer je een goedkope locatie kiest als Bali of Thailand dan kan je vaak sneller je financiële doelstellingen bereiken, zeker wanneer je dit slim combineert met remote werk of het runnen van je eigen internetonderneming.

Doordat het prijspeil op dit soort plekken lager ligt, kan je meer geld opzij zetten waardoor je FIRE spaarpot sneller groeit. Het is natuurlijk wel belangrijk om de goede locatie te kiezen. Wanneer je op een duur eiland als Aruba gaat zitten dan duurt het alleen maar langer voordat je je doel bereikt.

Auteur

Over Alex Mostert

Al toen ik 16 was kocht ik stiekem mijn eerste aandeel. Ondertussen beheer ik beleggen.info al meer dan 10 jaar en help ik mensen graag bij het bereiken van 'financiële vrijheid'. Na een studie bedrijfskunde en psychologie heb ik mij volledig toegelegd op ondernemen: de helft van de tijd in Nederland & de helft van de tijd in het buitenland. Lees hier meer over mij & maak kennis! Laat ook vooral een reactie achter onder het artikel!