Aandelen belasting: hoeveel belastingen betaal je over beleggen?

Wil je weten hoeveel belastingen je betaalt over je beleggingen? In deze handleiding leggen we je duidelijk uit hoeveel belasting je betaalt over je aandelen. Ook behandelen we hoe de dividendbelasting werkt en we laten je zien hoe je dit direct in je aangifte verwerkt.

In het kort: belastingen op beleggen en aandelen

- Het maakt niet uit hoeveel winst of verlies je maakt: je betaalt altijd hetzelfde percentage

- Je betaalt vermogensrendementsheffing over de waarde van al je beleggingen per 1 januari

- Je kunt de dividendbelasting terugkrijgen door deze te verrekenen met je vermogensrendementsheffing

- De meeste mensen betalen helemaal geen vermogensrendementsheffing door de vrijstelling: € 50.650 voor alleenstaanden en € 101.300 voor fiscale partners.

Belangrijk: wees geen dief van je portemonnee

Spaargeld wordt hoog belast. Het kan daarom aantrekkelijk zijn om met een deel van je vermogen te beleggen:

- Brokers vergelijken: bekijk direct waar je voordelig kunt beleggen in aandelen.

- Gratis demo: probeer beleggen uit met een gratis demo.

Hoe worden beleggingen belast?

In Nederland werken we met het zogenaamde boxen systeem. In box 1 wordt het inkomen belast en in box 3 wordt het vermogen belast. Beleggingen vallen onder vermogen en je betaalt hiervoor dan ook belastingen onder box 3. Hieronder vallen je spaartegoeden, maar ook je aandelen, crypto en extra woningen.

Wil je uitleg over belastingen over beleggen? Bekijk dan mijn video of lees direct verder!

Heffingsvrije vermogen: je betaalt niet over alles belasting

Het goede nieuws is dat veel mensen helemaal geen belasting over hun aandelen hoeven betalen. In Nederland geldt er namelijk een heffingsvrij vermogen.

Is je vermogen minder dan dit bedrag? Dan hoef je sowieso geen belasting te betalen over je aandelen.

Zonder fiscale partner

Wanneer je geen fiscale partner hebt dan bedraagt het heffingsvrije vermogen:

- 2019: € 30.360

- 2020: € 30.846

- 2021: € 50.000

- 2023: €50.650

Met fiscale partner

Wanneer je een fiscale partner hebt dan bedraagt het heffingsvrije vermogen:

- 2019: € 60.720

- 2020: € 61.692

- 2021: € 100.000

- 2023: €101.300

Wanneer je in een relatie bent, kan je vaak samen aangifte doen. Dit kan geld schelen! Lees er hier meer over.

Tip: geef je schulden aan

Je kunt je heffingsvrije vermogen verlagen: schulden kan je namelijk aftrekken van je heffingsvrije vermogen. Hieronder vallen bijvoorbeeld je creditcard schulden, studieleningen en hypotheken op een eventuele tweede woning.

Zelf heb ik er voor gekozen om ook de hypotheek op mijn eigen woning in box 3 op te nemen. Dit is aantrekkelijk wanneer je veel vermogen hebt, maar geen gebruik kunt maken van de hypotheekrenteaftrek.

Hoeveel belastingen betaal je over je beleggingen in aandelen?

Bij je jaarlijkse aangifte moet je invullen hoeveel vermogen je bezit. Het maakt hierbij niet uit of je een positief of een negatief rendement behaalt: je zult altijd hetzelfde belastingpercentage moeten betalen. De belastingdienst gaat namelijk uit van een fictief rendement dat je behaalt uit sparen en beleggen.

Wanneer je een enorm rendement hebt behaalt met Bitcoins dan kan je belasting dus gunstig uitvallen, terwijl je bij een fors verlies nog eens extra moet bijbetalen.

De belastingdienst belast dit fictieve rendement met een percentage:

- 2019: 30%

- 2020: 30%

- 2021: 31%

De belastingdienst berekent dit percentage over het fictieve rendement dat je zou behalen. Hiervoor verdelen ze je vermogen in een spaardeel en in een beleggingsdeel. Wanneer je een groter vermogen hebt, gaat de belastingdienst ervan uit dat je een hoger deel van je geld belegt.

Om je te helpen hebben we de percentages die je betaalt over je vermogen hieronder uitgeschreven. Over het heffingsvrije deel betaal je helemaal geen belasting.

Box 3 belasting in 2020

In 2020 betaal je de volgende belastingpercentages over je beleggingen:

- Tot € 72.798 betaal je 0,5361%

- Van € 72.798 tot € 1.005.573 betaal je 1,2555%

- Vanaf € 1.005.573 betaal je 1,584%

Box 3 belasting in 2021

In 2021 betaal je de volgende belastingpercentages over je beleggingen:

- Tot € 50.000 betaal je 0,5888%

- Van € 50.000 tot € 950.000 betaal je 1,3953%

- Vanaf € 950.000 betaal je 1,7639%

Box 3 belasting in 2023

In 2023 betaal je de volgende belastingpercentages over je beleggingen:

- Tot €50.651 betaal je 0,56%

- Van € 50.651 tot € 962.351 betaal je 1,3535%

- Vanaf € 962.351 betaal je 1,7143%

Over welk bedrag betaal je belastingen?

We hebben nu besproken over welk bedrag aan beleggingen je geen belasting betaalt en welke percentages je betaalt. Maar over welk bedrag betaal je nu uiteindelijk belastingen? Beleggingen schommelen namelijk constant in waarde en ze kunnen binnen een tijdbestek van een paar dagen gerust een paar procent in waarde dalen of stijgen.

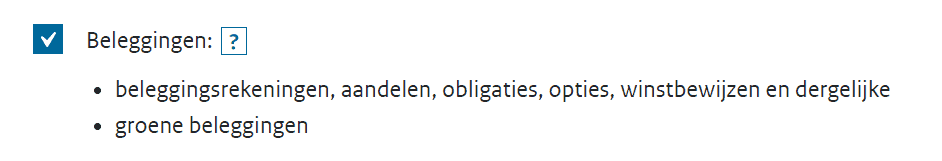

De belastingdienst hanteert hiervoor een peilmoment: op 1 januari van elk jaar bekijken ze wat je vermogen is. Het maakt dus niet uit wat de beleggingen de rest van het jaar doen.

Dit kan best nadelig uitpakken: in 2018 moesten veel mensen bijvoorbeeld een behoorlijk bedrag aan cryptomunten opgeven waar ze fors belastingen over moesten betalen. Enkele maanden later daalden de Bitcoins tientallen procenten in waarde.

Wanneer je aangifte doet over 2023, geef je de waarde van je beleggingen en vermogen op per 1 januari 2023.

Rekenvoorbeelden 2021

Aan de hand van twee rekenvoorbeelden laten we zien hoe je beleggingen worden belast.

Scenario één: alleenstaand met € 80.000 aan spaargeld in 2021

Wanneer je € 80.000 op een spaarrekening hebt staan dan is je eerste € 50.000 vrijgesteld. In dit geval wordt € 30.000 belast tegen een tarief van 0,5888% wat betekent dat je € 176 aan belastingen betaalt.

Je belastingdruk is in dit geval 0,22% terwijl de spaarrente tegenwoordig rond de 0% ligt. Je belasting op het inkomen uit je vermogen bedraagt in dit geval meer dan 100%.

Scenario twee: fiscale partners met € 100.000 aan beleggingen en € 100.000 spaargeld

Wanneer je € 100.000 aan spaargeld bezit en € 100.000 aan beleggingen, dan bedraagt je vermogen € 200.000. Je heffingsvrije vermogen als fiscale partners bedraagt € 100.000 waardoor je alleen over € 100.000 belasting betaalt.

Over de eerste € 50.000 betaal je dan 0,588% en over de tweede € 50.000 0,588%. Als alleenstaande zou je in de hogere schijf vallen. Als fiscale partners zijn je schrijven allemaal dubbel zo groot. Je belasting in box 3 komt dan uit op € 588 of 0,84%.

Hoe werkt de dividendbelasting over je beleggingen in aandelen?

Wanneer je aandelen bezit, kan een bedrijf besluiten om een deel van de winst uit te keren in de vorm van dividend. Op dividend wordt een voorheffing ingehouden. Dit doet de belastingdienst, omdat mensen met een aanmerkelijk belang een hogere belasting moeten betalen.

Wanneer je geen aanmerkelijk belang hebt (je bezit dan meer dan 5% van de aandelen van een bedrijf) dan betaal je belasting in box 3. Je kunt de belasting die je hebt betaald over dividend dan terugkrijgen.

Pas in de aangifte wordt er gekeken of dit bedrag op basis van je inkomstenbelasting correct is. Hieronder bespreken we wat er gebeurt met zowel binnenlandse als buitenlandse dividenden.

Nederlands dividend

Over je Nederlandse beleggingen ontvang je het dividendrendement terug. Wanneer je aan Nederlandse bedrijven € 100 dividendbelastingen hebt betaald, dan wordt dit verrekend met het bedrag dat je op je aangifte moet betalen.

Dividend uit het buitenland

Wanneer je ook dividend uit het buitenland ontvangt, wordt de situatie ingewikkelder. Belastingverdragen spelen hier vaak een belangrijke rol.

Je betaalt in dit geval belasting aan een ander land. De Nederlandse overheid geeft je dividend dan ook niet zomaar terug. Wel kunnen deze dividenden worden verrekend met je box 3 aangifte.

ETF’s die gevestigd zijn in het buitenland, maar toch in Nederland beleggen, vallen ook onder de noemer buitenlands dividend. De organisatie achter de ETF is namelijk in het buitenland gevestigd.

Amerika voorbeeld

Wanneer je belegt in Amerikaanse aandelen, vraagt de broker eigenlijk altijd om een W8-BEN formulier in te vullen. Met dit formulier geeft je aan dat je geen Amerikaanse burger bent. Het belastingverdrag tussen Amerika en Nederland geeft aan dat er dan maar 15% wordt berekend.

De betaalde dividendbelasting (bijvoorbeeld € 100) kan je vervolgens aftrekken van de belasting die je in box 3 moet betalen. Wanneer je door de vrijstelling geen belasting in deze box betaalt, kan je buitenlandse dividendbelasting niet zomaar terugkrijgen. Je kunt deze wel opsparen voor latere landen.

0% dividendbelasting

In sommige landen wordt geen dividendbelasting berekend. Lekker makkelijk! Op die manier hoef je niet je belastingen terug te vragen onder box 3.

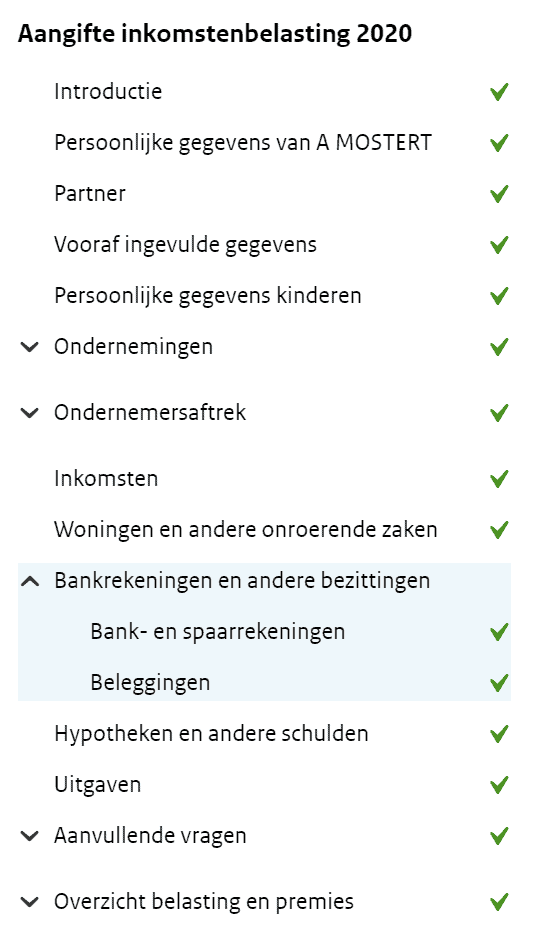

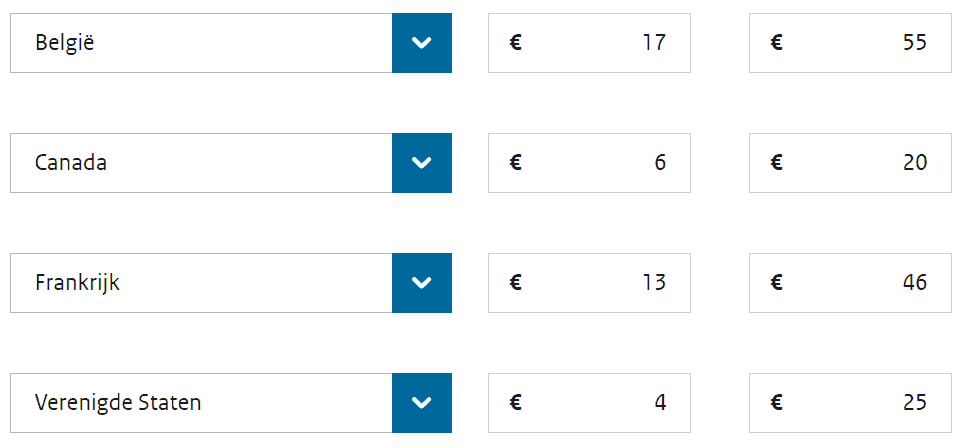

Hoe doe je aangifte over je beleggingen?

Je doet aangifte over je beleggingen, hiervoor gebruik je de software van de belastingdienst. Onder Bankrekeningen en andere bezittingen kan je je beleggingen aangeven.

Vervolgens geef je aan dat je beleggingen hebt.

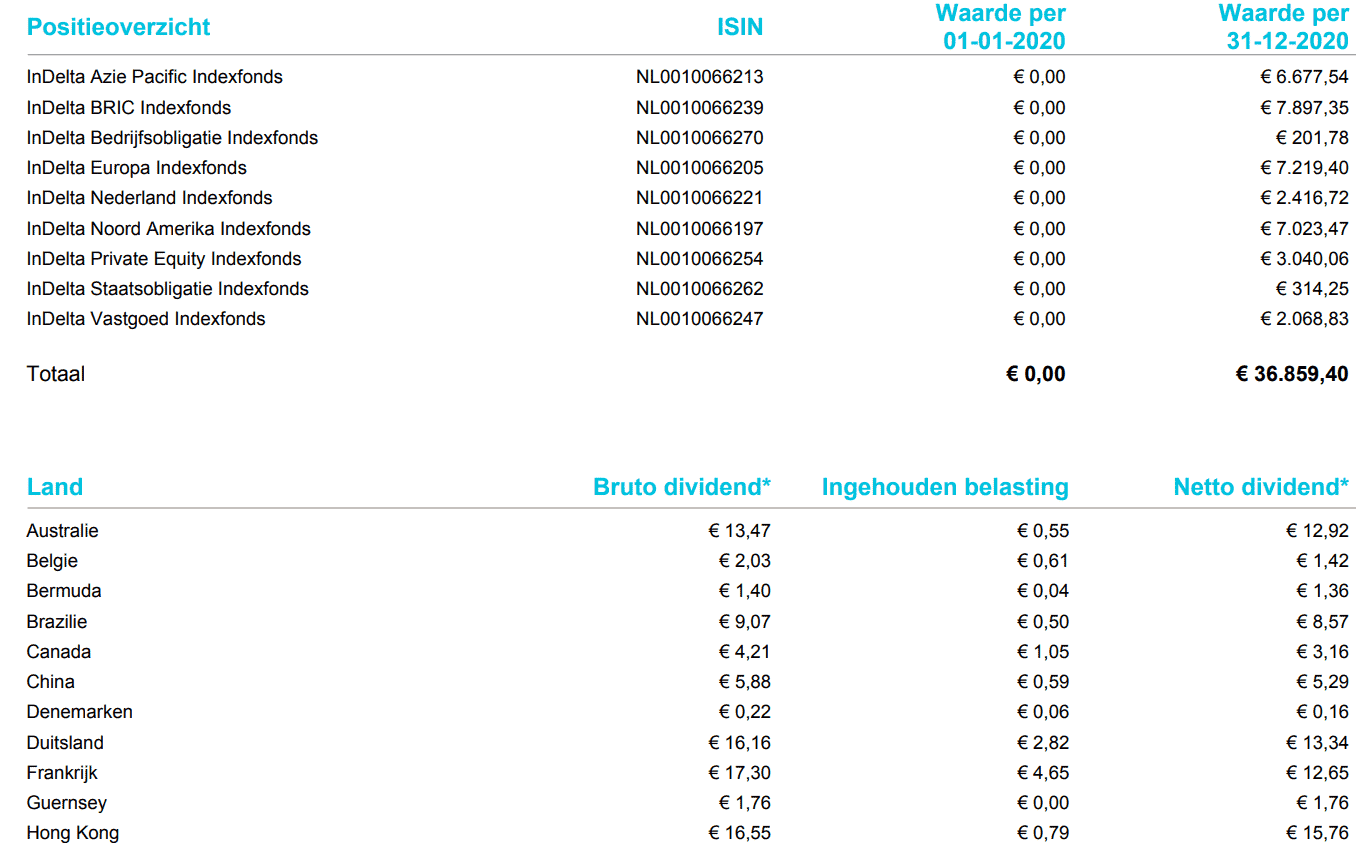

Het is handig om vervolgens van je beleggingsrekeningen de jaaroverzichten te downloaden. Het jaaroverzicht weergeeft direct hoeveel je beleggingen per 1 januari waard waren. Bovendien kan je er ook per land zien hoeveel dividend je hebt betaald.

Binnen de software van de belastingdienst geef je vervolgens aan hoeveel je beleggingen op 1 januari waard waren. Ook vul je daar de ingehouden Nederlandse en buitenlandse dividendbelasting in. Je mag zoals altijd in je voordeel afronden.

Korting op belegging: groene beleggingen

Groene beleggingen kunnen extra aantrekkelijk zijn, aangezien je hier geen belasting over hoeft te betalen. Over de eerste € 59.479 (2020) of € 60.429 (2021) of € 61.215 (2024) hoef je namelijk helemaal geen belasting te betalen waardoor je heffingsvrije vermogen toeneemt. Dit kan zeker wanneer je een fors vermogen hebt veel geld besparen!

Extra aantrekkelijk is dat je ook nog eens een extra heffingskorting ontvangt van 0,7%: hierdoor betaal je dus minder belasting over je inkomen. Zeker wanneer je in de hoogste schijf valt, kan dit veel geld schelen.

Jammer genoeg tellen alleen speciale door de overheid aangemerkte groene fondsen mee voor deze categorie. Door het beperkte aanbod kunnen maar weinig mensen profiteren van deze speciale mogelijkheid.

Hoeveel belasting betaal je op crypto’s zoals de Bitcoin?

Er bestaan geen speciale regels voor beleggingen in cryptocurrencies zoals de Bitcoin. Hiervoor tel je op 1 januari de waarde op van al je beleggingen en deze geef je vervolgens door. Je Bitcoins en andere cryptovaluta’s worden vervolgens belast in box 3. Lees hier meer over belastingen die je betaalt over crypto.

Wisselkoers en beleggingen

Bezit je buitenlandse beleggingen of valuta’s? Dan moet je deze voor de aangifte eerst omrekenen naar euro’s. Het is hiervoor de bedoeling dat je de wisselkoers op 1 januari gebruikt van het betreffende jaar.

Zijn je aandelen $ 10.000 waard en is $ 1 € 1,20 waard? Dan geef je als waarde € 12.000 op.

Toekomstige belasting op beleggingen

Er bestaat veel kritiek op de manier waarop belastingen over beleggingen zoals aandelen worden geheven in Nederland. Dit komt vooral doordat er gerekend wordt met een fictief rendement. Wanneer je rendement slecht uitvalt, dan word je eigenlijk dubbel bestraft aangezien je nog steeds hetzelfde hoge belastingpercentage betaalt.

De overheid is dan ook langere tijd bezig met hervormingen. Verwacht wordt dat in de toekomst het reële rendement belast zal word.

Op 24 december 2021 heeft de Hoge Raad geoordeeld dat de manier waarop belasting wordt geheven tegen het verdrag voor de rechten van de mens is. Het belastingsysteem gaat dus zeker op de schop, maar hoe moet nog blijken.

Is het belastingtechnisch slim om te beleggen in een bv?

Wanneer je een BV bezit, kan je ook namens de BV beleggen. Je belegt dan met het ondernemingsvermogen. In dit geval worden wel de werkelijke resultaten belast met de vennootschapsbelasting. Ook betaal je nog een keer belasting wanneer je het geld wilt uitkeren aan jezelf als privépersoon. Persoonlijk zou ik beleggen in een bv in de meeste gevallen dan ook niet aanraden. Je gaat natuurlijk voor een hoog rendement en in dit geval wordt het hoge rendement direct belast.

Beleggingen worden op de balans gewaardeerd tegen de aanschafwaarde. Pas wanneer er winst wordt gemaakt door een verkoop, wordt deze winst verrekend met de resultaten van de onderneming. Wanneer de beleggingen in waarde dalen, dan wordt de afgenomen boekwaarde verrekend met de winst. Wanneer de belegging vervolgens weer stijgt, wordt de waarde van de belegging maximaal opgenomen tegen de aanschafwaarde.

Alleen wanneer je beleggingen tegenvallen kan een beleggen in je BV positief meevallen.

Belasting over beleggen in België: de speculatietaks

Nieuw in België is de zogenaamde speculatietaks. De speculatietaks is een belasting die wordt geheven op toenames in waarde van beursgenoteerde aandelen en verschillende futures gericht op aandelen. Het percentage bedraagt 33% en hierbij wordt er uitgegaan van het LIFO systeem.

Dit betekent dat de laatst aangekochte aandelen het eerst worden verkocht; de timer van zes maanden reset dus bij het aanschaffen van nieuwe aandelen. Daarbij kan je verliezen beperkt verrekenen: het saldo kan nooit lager uitvallen dan nul euro. Brokers zullen deze taks doorgaans automatisch verwerken.

Veelgestelde vragen over belasting & beleggen

Aandelen worden door de belastingdienst hetzelfde belast als het andere vermogen. Je geeft binnen de software van de Belastingdienst de waarde van de aandelen op 1 januari aan.

Er is niet een vast aantal aandelen dat je belastingvrij kunt vasthouden. De belastingdienst kijkt naar de waarde van al je vermogen. Wanneer al je vermogen onder de ingestelde drempel valt, dan betaal je hier geen belasting over.

De hoogte van de dividendbelasting hangt af van het land waarin het bedrijf is gevestigd. Over Nederlandse bedrijven wordt 15% Nederlandse dividendbelasting ingehouden. Je kunt dit bedrag vervolgens verrekenen met je aangifte.

Je betaalt in Nederland geen belasting voor het kopen of verkopen van aandelen. Je betaalt alleen belasting over de waarde van je beleggingen per 1 januari.

Je betaalt in Nederland geen extra belasting over de koerswinst. De waarde van je beleggingen bepaalt het bedrag aan belasting dat je betaalt.

Auteur

Over Alex Mostert

Al toen ik 16 was kocht ik stiekem mijn eerste aandeel. Ondertussen beheer ik beleggen.info al meer dan 10 jaar en help ik mensen graag bij het bereiken van 'financiële vrijheid'. Na een studie bedrijfskunde en psychologie heb ik mij volledig toegelegd op ondernemen: de helft van de tijd in Nederland & de helft van de tijd in het buitenland. Lees hier meer over mij & maak kennis! Laat ook vooral een reactie achter onder het artikel!

33 reacties

Hoe zit dit tegenwoordig met crypto-valuta investeringen? Bij uitbetaling ook box 3?

Hoi, ik swing trade als nederlander met een amerikaanse broker (interactive brokers) betaal ik pas vermogensbelasting wanneer ik het geld op mijn spaarrekening zet? En is dit dan 1,2% ook als investeren mijn enigste inkomste bron is?

Hoi Tyler,

Je geeft de waarde van al je crypto op 1 januari aan in box 3, lees ook https://beleggen.info/cryptocurrencies/betaal-je-belasting-over-bitcoins

Hoi Mike,

In de meeste gevallen betaal je vermogensrendementsheffing over de waarde van je gehele vermogen op 1 januari. Wanneer het echt je werk is kan dit een uitzondering zijn. Door contact op te nemen met de Belastingtelefoon kan je een definitief antwoord krijgen.

Waarom betalen we eigenlijk dividendbelasting als we die vervolgens via de Belastingaangifte weer terug krijgen? Volgens de kabinetsplannen betalen buitenlandse beleggers straks geen dividendbelasting meer, dus dat kan dan toch ook voor de Nederlanders?

Hoi Antoon,

Dit is een soort voorbelasting om er zeker van te zijn dat mensen die dit wel moeten betalen het ook echt doen.

Wat als je werkt met een funded account als day trader? Schrijf je die inkomsten uit traden dan nog steeds weg onder box 3?9gSIo

Ja, zeer goede vraag! Ben benieuwd, Richard

Goedenavond,

Wat betreft crypto’s is het niet nog steeds zo dat 1 Januari je de waarde van al je crypto bezittingen moet optellen en daar ook belasting over moet betalen? Of is dat naast je crypto die je laat uitbetalen?

Andere vraag, hoe zit het bijvoorbeeld als ik 500EUR winst hebt op een belegging en ik spendeer die 500EUR meteen, betaal je over die 500EUR nog belasting? Of is het echt afhankelijk of je vermogen groter dan 20.000EUR is aangezien het in box 3 valt?

En moet ik die 500EUR winst die ik meteen al uitgegeven hebt alsnog noteren om die mee te rekenen voor het einde van het jaar, in de aangifte? (In box 3 aangezien ik dat jaar 500EUR winst hebt behaald).

Ik hoor graag van jullie.

Kay

Hoi Kay,

Het gaat om je totale bezittingen per 1 januari, je beleggingsresultaten maken hiervoor niet uit. Je kijkt dus echt naar al je beleggingen + al je geld – eventuele schulden en geeft die op.

Hoi Alex,

Bedankt voor je reactie. Erg duidelijk allemaal.

Weet je ook toevallig hoe hoog de heffingsvrije drempel met fiscale partner is/wordt?

En die 500EUR winst die ik in dit voorbeeld gelijk hebt uitgegeven daar betaal ik dus eigenlijk niks over? Is dus echt afhankelijk hoeveel geld of de beleggingen die je op 1 Januari hebt?

Wat betreft de dividenden, je zei dat buitenlandse aandelen ook onder box 3 vallen? Dit zijn aandelen buiten Nederland toch? Ik tel dan de dividenden die ik hebt ontvangen op bij mijn totale vermogen in box 3.

Sorry voor de vele vragen, ik probeer het een beetje te begrijpen hoe het precies allemaal zit :).

Hoi Kay,

Check https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/prive/vermogen_en_aanmerkelijk_belang/vermogen/belasting_betalen_over_uw_vermogen/heffingsvrij_vermogen/heffingsvrij_vermogen voor de heffingsvrije drempel.

Hoi Alex,

Bedankt weer voor je reactie.

Met dividendbelasting dat automatisch gebeurt, bedoel je daarmee de bronbelasting dat er af gaat en uiteindelijk houd je een X bedrag over en betaal je daar dan normaal gesproken 15% over? Of dat X bedrag (na bronbelasting) mag meteen bij box 3 worden opgeteld?

En die bronbelasting kan je terugvragen of moet je het totale dividendbedrag (dus inclusief die bronbelasting optellen in box3)? of misschien begrijp ik het verkeerd, haha.

Misschien heb je een klein voorbeeldje?

Groetjes en alvast bedankt voor je hulp! Ik waardeer het zeer 🙂

Hoi Alex, kan ik crypto beleggen met aow, of word dit als werk gezien, en word het als inkomen gezien.

Ooit las ik dat t wel gezien word al werk ( bezigheid) klopt dit.? 🙄

Alvast bedankt

Hoi Angela,

Ik denk dat als je er niet 40+ uur per week mee bezig bent dit wel zal meevallen, maar het kan nooit kwaad om uitsluitsel te vragen bij de Belastingdienst.

beste, als ik bv een stock koop aan 100$ en na paar maanden heb ik daar 1000$ winst op, moet ik hierop dan belastingen betalen?

Hoi,

Je betaalt belasting over je vermogen op 1 januari, hier vallen je geld tegoeden en beleggingen onder. Wel is er een heffingsvrije drempel waarover je niets betaald.

Die speculatie taks is eigenlijk pure vorm van diefstal. Wanneer de waarde van je aandelen omhoog gaan (maar je verkoopt ze niet), dan moet je belasting betalen, maar als de waarde van je aandelen direkt na aankoop naar beneden gaan, dan kun je dat verlies niet “terug vorderen” op je belasting opgaaf? Neem daarbij ook in acht de (provisie) kosten om uberhaupt in aandelen te handelen, en ik vraag me dan af of het wel zo lukratief is om in deze business te geld te steken. Geld in een oude sok wordt nooit meer waard, maar toch wordt die sok steeds aantrekkelijker…helaas!

Ja, absoluut mee eens Car! Ik hoop dat ze het hier in Nederland eerlijk houden.

Heel duidelijk en bedankt voor de goede uitleg

Beste Alex, Op 1 januari had ik naast mijn beleggingen nog geld op mijn beleggingsrekening staan dat niet geïnvesteerd was. Valt dit bedrag onder bank- en spaartegoeden of moet ik dit opgeven onder beleggingen?

Hoi Rutger, dit zijn gewoon geld tegoeden, dus dat valt onder bank-en spaartegoeden.