Wat is bèta bij beleggen?

De bèta is een nuttig instrument om de volatiliteit of bewegelijkheid van een aandeel vergeleken met de markt vast te stellen. Wanneer je gaat beleggen ben je natuurlijk niet alleen bezig met jouw eigen aandeel. Het is ook belangrijk om vast te stellen hoe het aandeel beweegt ten opzichte van de markt. Je kan de ontwikkeling van het rendement bijvoorbeeld vergelijken met het rendement van de S&P500 of de AEX.

Hoe bereken je de Bèta?

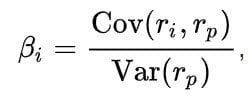

De bèta vertelt je hoe het rendement van een aandeel samenhangt met dat van de markt. De bèta van een aandeel wordt berekend door de covariantie tussen het rendement van het aandeel en het rendement van de markt te berekenen. Vervolgens deel je deze covariantie door de variantie van het specifieke aandeel. Hieruit rolt de correlatie van het aandeel met de markt.

Met deze correlatie kan je zien hoe het aandeel zich heeft ontwikkeld in verhouding met de markt. Is je aandeel volatieler dan de markt, of juist minder volatiel? En beweegt het aandeel mee met de markt of beweegt het aandeel juist in tegengestelde richting?

Hoe kan je Bèta interpreteren?

Gelukkig hoef je het bèta cijfer niet handmatig te berekenen. Bij veel brokers en op verschillende financiële websites kan je deze informatie opvragen. Maar hoe kan je de bèta nu eigenlijk interpreteren?

- β > 1 geeft aan dat het aandeel sterker stijgt of daalt dan de markt.

- β < 1 geeft aan dat het aandeel minder sterk stijgt of daalt dan de markt.

- β = 1 geeft aan dat het aandeel evenveel stijgt of daalt als de markt.

- β < 0 geeft aan dat het aandeel in tegengestelde richting beweegt.

- β = 0 geeft aan dat het aandeel geen correlatie heeft met de algemene markt.

Cyclische aandelen

Cyclische aandelen zijn aandelen die sterk reageren op de marktontwikkelingen. Deze aandelen hebben een hoge bèta. Dit betekent dat deze aandelen sterker stijgen wanneer het goed gaat met de economie en sterker dalen wanneer het slecht gaat met de economie. Cyclische aandelen zijn bijvoorbeeld aandelen die gericht zijn op de bouw.

Defensieve aandelen

Defensieve aandelen zijn aandelen die juist minder sterk reageren op economische ontwikkelingen. Defensieve aandelen hebben dan ook een lagere bèta. Het is slim om deze aandelen te kopen wanneer het wat minder goed gaat met de economie. Een voorbeeld hiervan is een aandeel dat gericht is op levensmiddelen.

Niet cyclische aandelen

Niet cyclische aandelen zijn aandelen die geen duidelijk verband hebben met de marktontwikkelingen. Ze hebben dan ook een bèta rond de 0. Bij dit soort aandelen is het belangrijker om naar de ontwikkeling van het betreffende bedrijf te kijken.

Anticyclische aandelen

Anticyclische aandelen zijn aandelen die juist in tegengestelde richting van de markt bewegen. Wanneer het slecht gaat met de economie floreren deze bedrijven. Ze hebben een negatieve bèta. Een voorbeeld van een anticyclisch aandeel is Flow Traders. Dit bedrijf kan namelijk juist in negatieve perioden hoge winsten neerzetten. Ze speculeren namelijk op dalende markten.

Hoe betrouwbaar is Bèta?

De Bèta van bijvoorbeeld een aandeel is alleen een interpretatie van de volatiliteit van een aandeel. De waarde die je berekend hangt sterk af van de variabelen die je selecteert.

Voor de rekensom moet je een periode kiezen waarbinnen je de ontwikkeling controleert. Dit kan een week of een jaar zijn. Het kan voorkomen dat de Bèta van een aandeel binnen een week erg hoog is, terwijl de Bèta vergeleken met een jaar veel lager is.

Ook hangt de bèta af van hetgeen waar je het aandeel mee vergelijkt. Een Nederlands aandeel zal bijvoorbeeld een sterkere correlatie laten zien met de AEX dan met de Amerikaanse Dow Jones. Bij het aflezen van de Bèta moet je daarom ook goed nagaan welke variabelen zijn gebruikt. Het resultaat kan hier sterk van afhangen.

Waar wordt de bèta bij beleggen voor gebruikt?

De bèta berekening verteld beleggers of een aandeel in dezelfde richting beweegt als de rest van de markt. Ook kan het de belegger vertellen hoe volatiel een aandeel is. Om een bèta enig nuttig inzicht te kunnen laten geven, moet de specifieke markt, die als standaard wordt gebruikt, gerelateerd zijn aan het aandeel.

Zo kan je bij een aandeel van Nvidia bijvoorbeeld kijken naar de markten van semiconductors en AI-ontwikkelingen. Op die manier krijg je specifiekere informatie dan wanneer je het aandeel vergelijkt met de NYSE.

De benchmark of het marktrendement dat bij de berekening wordt gebruikt, moet verband houden met het aandeel, omdat je probeert in te schatten hoeveel risico een aandeel aan een portefeuille toevoegt. Een aandeel dat heel weinig van de markt afwijkt, voegt niet veel risico toe aan een portefeuille, maar vergroot ook niet het theoretische potentieel voor een hoger rendement.

Bèta-waarden ontcijferen

Een bèta wordt vaak aangegeven als een cijfer. Dit kan 1,0 zijn, maar ook 0,3 of 2,5. Als je de bèta berekening en schaal niet begrijpt, is dit een gek nummer waar je niets mee kunt. Wat betekent de bèta waarde nou eigenlijk?

Als jouw aandeel een bèta van 1.0 heeft, geeft dit aan dat de prijsvolatiliteit sterk gecorreleerd is met haar markt. Een aandeel met een bèta van 1,0 heeft alleen een systematisch risico. Het toevoegen van een aandeel aan een portefeuille met een bèta van 1,0 voegt geen nieuw risico toe aan de portefeuille, maar vergroot ook niet de kans dat de portefeuille een buitensporig rendement zal opleveren.

Een bèta waarde van minder dan 1,0 betekent dat het effect theoretisch minder volatiel is dan de markt. Dit betekent dat de portefeuille minder riskant is met de opgenomen aandelen dan zonder. Nutsbedrijven hebben bijvoorbeeld vaak lage bèta’s, omdat ze langzamer bewegen dan marktgemiddelden. Ze zijn minder gevoelig zijn voor plotselinge veranderingen.

Een hoge bèta, goed of niet goed?

Een bèta die groter is dan 1,0 geeft aan dat de prijs van het aandeel volatieler is dan de markt. Als de bèta van een aandeel bijvoorbeeld 1,4 is, dan betekent dit dat het aandeel 40% volatieler is dan haar markt.

Sommige aandelen hebben echter ook negatieve bèta’s. Een bèta van -1,0 betekent dat het aandeel omgekeerd gecorreleerd is met de markt alsof het een tegenstelling is van de trends van die markt. Putopties en omgekeerde ETF’s zijn ontworpen om negatieve bèta’s te hebben. Je speculeert hiermee immers op een dalende markt. Er zijn ook een paar branchegroepen, zoals goudzoekers, waar een negatieve bèta vaak voorkomt.

Wat voor beleggingen zoek je?

Je kan de bèta gebruiken om een portfolio op te bouwen die goed past bij je risicobereidheid. Wanneer je actief speculeert en niet bang bent om risico’s te nemen kan een aandeel met een hoge bèta bijvoorbeeld interessant zijn. Wil je alle individuele risico’s zoveel mogelijk vermijden? Dan moet je er juist op letten dat de bèta van je belegging rond de één komt te liggen.

Auteur

Over Alex Mostert

Al toen ik 16 was kocht ik stiekem mijn eerste aandeel. Ondertussen beheer ik beleggen.info al meer dan 10 jaar en help ik mensen graag bij het bereiken van 'financiële vrijheid'. Na een studie bedrijfskunde en psychologie heb ik mij volledig toegelegd op ondernemen: de helft van de tijd in Nederland & de helft van de tijd in het buitenland. Lees hier meer over mij & maak kennis! Laat ook vooral een reactie achter onder het artikel!

1 reactie

Beta is fout…Covariantie (ri,rm)/ Variantie (rm)U zegt dat je de covariantie deelt door de variantie van het aandeel? Ik citeer: ‘Vervolgens deel je deze covariantie door de variantie van het specifieke aandeel. Hieruit rolt de correlatie van het aandeel met de markt.’Dit klopt niet. Als je de covariantie deelt door de variantie van het aandeel, bekijk je de correlatie van het aandeel met het zelfde aandeel in plaats van de markt. Jouw citaat moet dus worden: ‘Vervolgens deel je deze covariantie door de variantie van DE MARKT. Hieruit rolt de correlatie van het aandeel met de markt.’